掛売りとは、販売した商品やサービスの代金を後日まとめて回収する方法で、企業間の取引で最も一般的に使われる取引方法です。普段当たり前のように行っている掛売りについて、なんとなく理解はしているものの、仕組みやリスクなどの細かい部分まで把握できていないという方も多いのではないでしょうか。

掛売りは、メリットが大きい反面、デメリットやリスクへの対応策などを知っておかなければかえって業務負荷が高くなる場合があります。

そこで本記事では、掛売りの仕組みや売掛との違い、掛売り取引をする際のデメリットとデメリットの解消方法を詳しく解説します。

請求書払いの手間と不安から解放します。

請求代行「NP掛け払い」を利用すれば、請求業務に悩まされることなく、売上拡大につながる業務に集中できます。まずはお気軽に資料をご覧ください。

掛売りとは「取引先から商品代金を支払期日にまとめて回収する仕組み」のこと

掛売りとは、企業間取引で行われる後払いシステムで、販売した商品やサービスの代金を支払期日にまとめて取引先から回収する仕組みのことを指します。

商品やサービスを販売した時点では代金を回収せずに、契約書で定められた締め日までの取引をまとめて、支払期日までに支払ってもらうのが基本的な掛売りの流れです。

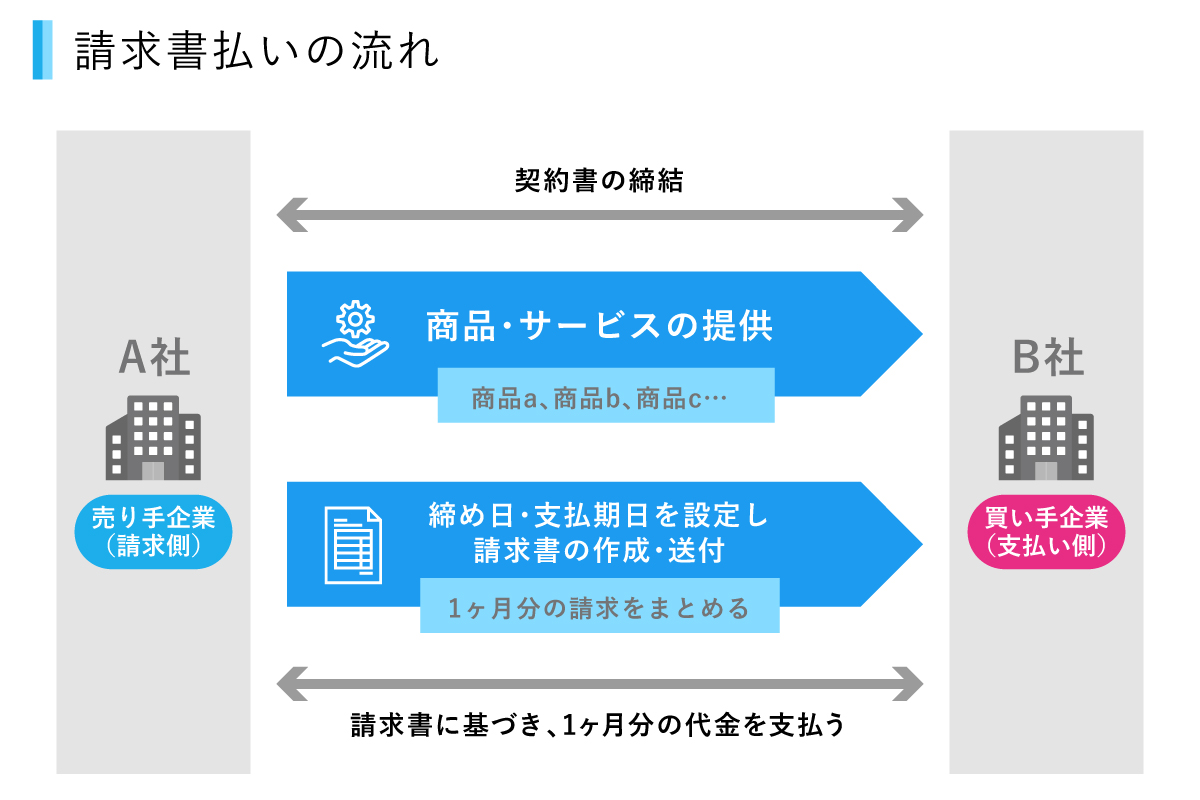

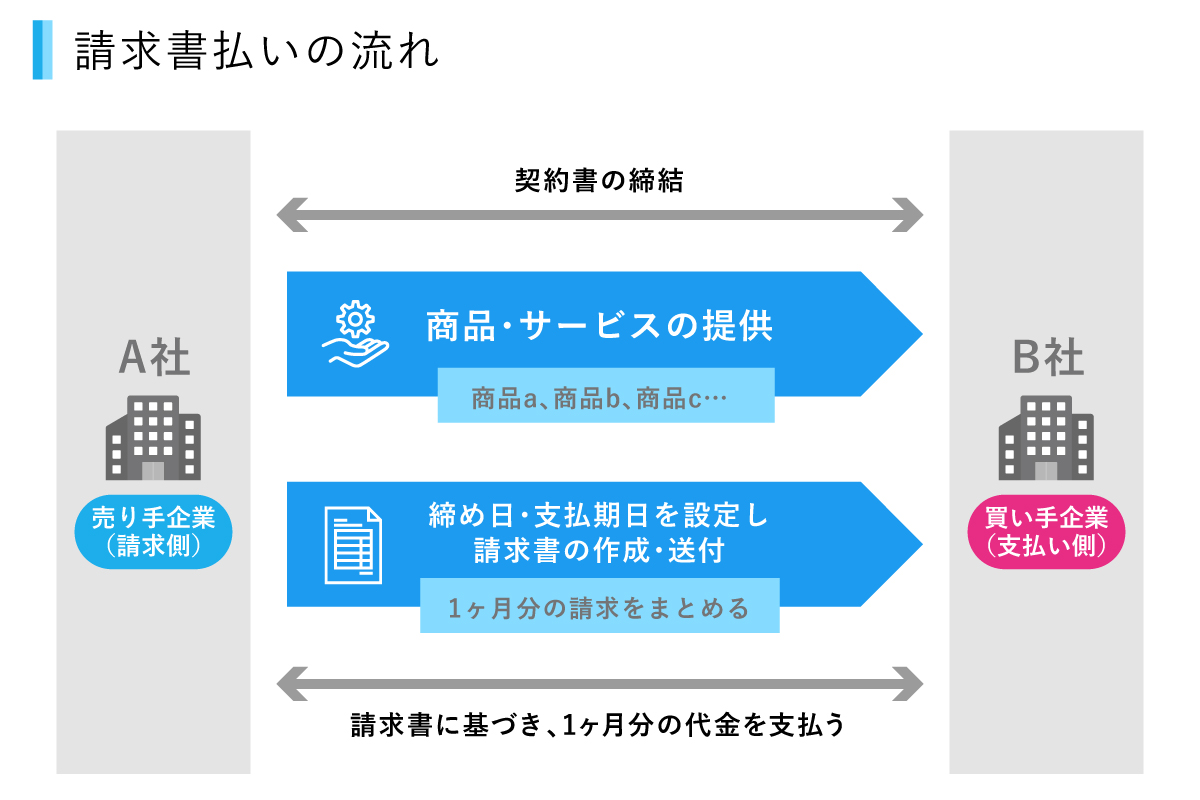

掛売り取引の一種である「請求書払い」の場合は、以下のフローとなります。

A社(売り手企業)は、一定期間の販売代金をまとめて請求書を作成しB社(買い手企業)に送ります。その後、B社(買い手企業)は支払期日までにA社(売り手企業)への支払いを行うのが請求書払いの流れです。

日常生活においては、クレジットカード決済の仕組みが掛売りです。クレジットカードで支払い後、締日までの利用料金がまとめて銀行から引き落とされます。

このように、企業間取引以外にも日々の生活にも掛売りが多く導入されています。

掛売りで使用される用語

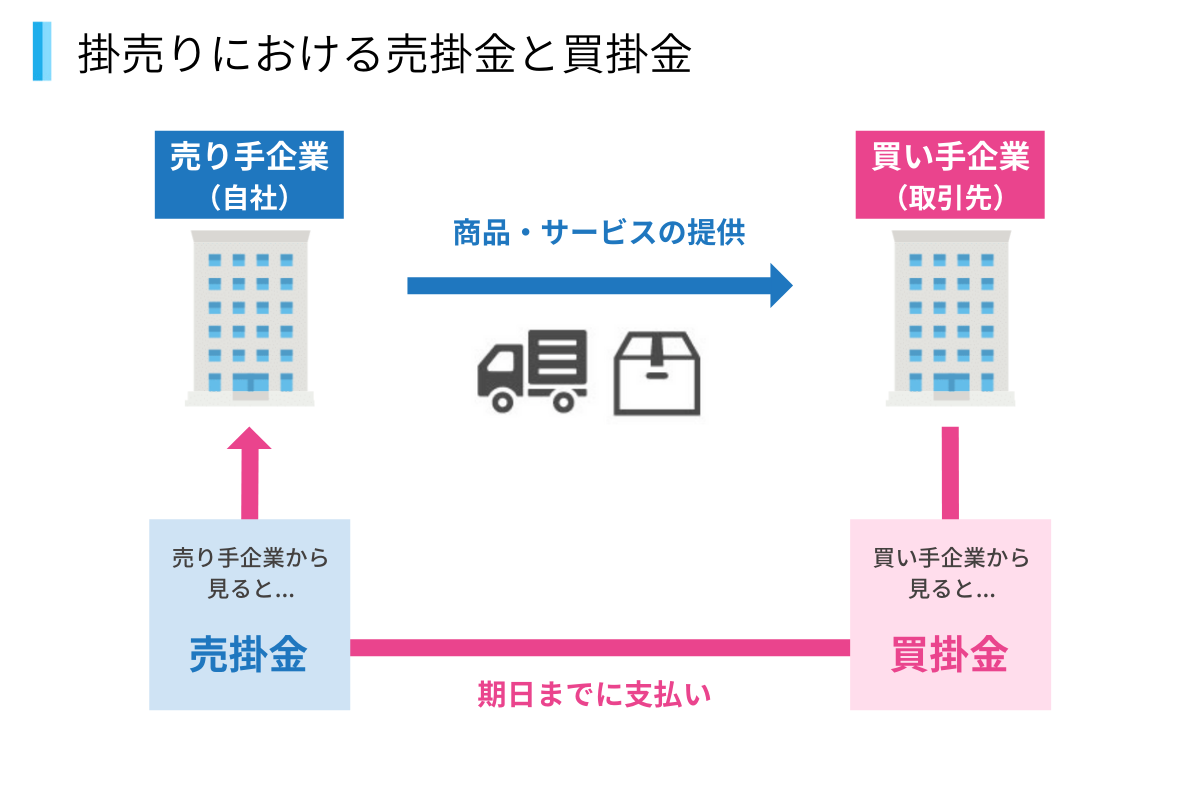

掛売りで取引をしている際は「売上を計上したタイミング(商品やサービスを提供した時点)」ではまだ代金が未回収となるため、以下の用語が使われます。

- 売掛債権:代金を請求する権利のこと

- 売掛金:商品やサービスの対価として支払われる予定の代金

- 買掛金:購入した商品やサービスを後日支払う予定の代金

ある商品やサービスの代金は、売り手企業から見れば「売掛金」、買い手企業から見れば「買掛金」となります。

売り手企業の売掛金は入金されて残高が解消(もしくは0円)となり、買い手企業の買掛金は支払うことで残高が解消(もしくは0円)となり、会計上の処理として消込処理が行われます。

掛売りと売掛の違い

掛売りと同様の意味として取られる場合が多い言葉として「売掛」が挙げられます。それぞれの言葉の意味は下記の通りです。

- 掛売り:商品やサービス代金の後払い仕組みのこと

- 売掛:販売済みの商品やサービスの代金を回収していない状態のこと

上記のように、掛売りは後払い仕組みを指し、売掛は未回収の代金がある状態のことを指しています。それぞれの違いを理解し適切に使い分けをしましょう。

掛売り(請求書払い)を導入している企業の割合

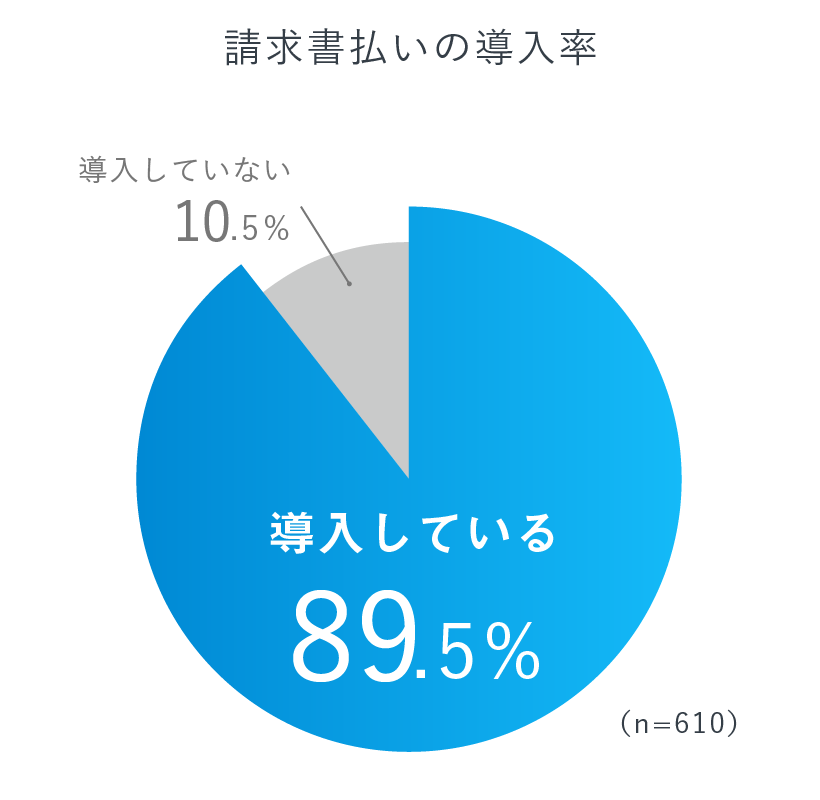

企業間取引において、掛売りの一種である「請求書払い」を導入している企業は、全体の約90%です。

出典:【ネットプロテクションズ:企業間決済に関する実態調査】 企業間決済において最も使用頻度が高いのは 「現金・請求書払い」の約90%!

以下のグラフは、請求書払いを導入するきっかけの調査結果です。

出典:【ネットプロテクションズ:企業間決済に関する実態調査】 企業間決済において最も使用頻度が高いのは 「現金・請求書払い」の約90%!

「サービス開始時から導入していた」と回答した企業が多数を占めており、取引先との決済手段に請求書払いを導入することが自社のサービスを展開する上で重要な要素といえます。

また、「大手企業との取引開始時」や「取引先増加時」、「1回の取引先金額が大きくなった時」と答えた企業もあることから、事業拡大の際に請求書払いの導入が必要になっていることが推測されます。

企業が掛売りを導入する3つのメリット

前章でもお伝えした通り、掛売りは多くの企業で採用されています。多くの企業が掛売りを導入するのは、下記のメリットがあるためです。

1. 決済業務を効率化できる

掛売り以外の回収方法として、現金払いがあります。掛売りと現金払いの最も大きな違いは一定期間分をまとめて支払ってもらうかその都度支払ってもらうかです。

掛売りは、契約書や締め日などあらかじめ決めた期間分の請求を一括して行うため、決済業務を大幅に効率化できるメリットがあります。

現金払いのようにその都度支払いや請求書を発行していると、書類が膨大になったり、決済業務が煩雑になったりと多くの手間がかかるのは明らかです。また、自社だけではなく、請求される取引先も一括支払いをすることによって決済業務の効率化に繋がります。

掛売りは双方の決済業務を効率化し、決済業務の手間を省く魅力的なシステムです。

2. 手元に資金がなくても大きな金額の取引ができる

掛売りは後払いであり、支払期日があらかじめ決められているので、商品やサービス購入時に資金がなくても大きな金額の取引が可能です。もちろん、現金が手元にない状態で、返済できるかわからない額の取引をするべきではありません。しかし、自社の売掛金の回収時期と照らし合わせて、支払期日なら支払える場合は、事業成長のために取引したいこともあるでしょう。

売り手企業からしてみると、取引時点で確実に十分な資金を持っている会社だけを厳選して取引していると、機会損失につながってしまうこともあります。

買い手企業、売り手企業ともに機会損失をせずに取引を行うことができます。

3. 現金取引だけの企業よりも取引先の幅が広がる

掛売り取引を主としている企業は多いため、対応すれば取引先の幅が広がります。

特に大きな企業であるほど、請求業務のフローが定型化されていることが多いです。イレギュラーな決済方法への対応が難しかったり、承認をとるのに時間がかかったりしてしまうことがあります。

柔軟な掛売りシステムを持つことでスムーズな取引が可能です。

掛売り取引をする際の3つのデメリット

一方で、掛売り取引には気をつけたいデメリットもあります。

1. 定期的な与信管理をする必要がある

掛売りは双方の信用に基づいた取引なので、「買い手企業に支払い能力があるか」をチェックしなくてはいけません。買い手企業への審査は「与信管理」と呼ばれます。

与信管理(審査)は賃借対照表や決算書などの書類をもとに進めるもので、下記のようなフローで行うべきです。

- 与信基準の設定

- 顧客の分析

- 営業との情報共有

- 定期的な与信枠の見直し

- 社内の承認プロセス確立

安全に売掛金を回収できるであろうラインとして「与信枠」を定め、その範囲で商談をするよう、営業に情報を共有します。また、期間が過ぎれば、企業の財政状況も変わるため、定期的な与信枠の見直しも重要です。

適切な与信管理がされていなければ、代金を回収できないなど自社の経営にもダメージを与えかねません。そのため、継続して与信管理を実施し、リスクを最小限にして掛売りを利用する必要があります。

与信管理については「与信管理とは?未回収リスクを防ぐ効率的な運用や担当部署を解説」をご覧ください。

2. 支払い遅延が発生する恐れがある

不適切な与信管理や決済業務の不手際などによって、支払い遅延や未入金(一部支払がされていない残額)が生じることがあります。結果として、債権が滞留債権や不良債権になってしまう恐れがあります。

- 滞留債権:約束された期日までに入金がない債権

- 不良債権:回収が不可能と思われる債権

滞留債権や未入金であれば、回収する手段や方法がまだまだあるため回収手順に則って債権回収を進めていくことになりますが、支払い遅延が続いた結果、不良債権となってしまうと売掛金を回収することができません。

つまり、商品やサービス提供の対価を受け取ることができずに、赤字として処理することになります。信用取引において、不良債権となるリスクはつきものなので、不良債権化しない努力をする必要があります。

売掛金の回収ができないことで陥ってしまう事態については「売掛金回収の最も効率的な方法とは|未回収時の対処法も紹介 」、未入金については「未入金の防ぎ方・対処法の完全ガイド|そのまま使えるテンプレートあり 」をご覧ください。

3. 催促・督促業務の負担が大きい

売掛金はあらかじめ決められた期間でまとめて請求し、支払い期限を指定します。ただし、全ての売掛金が期日までに支払われるとは限らず、場合によっては一向に支払ってもらえないケースもあるのが実情です。

支払い遅れやいつになっても支払ってもらえない場合などは、取引先へ支払いの催促や督促を行い、支払いを促さなければなりません。

しかし、支払いの催促は決済業務において作業の負担だけでなく、精神的にもストレスがかかる業務です。故意に支払っていないわけでなくとも、催促する取引先が数十いれば、それだけ多くの人件費もかかります。

特に少額の取引の売掛金を催促するのは、人件費を考慮すると非常に非生産的な作業になりがちです。

督促については「図解でわかる督促!催促との違いから督促状の書き方まで解説」をご覧ください。

掛売りのデメリットを解消する2つの方法

掛売りは得られるメリットも大きい反面、支払遅延や未入金などのリスクもあります。また、それらのリスクに対する催促・督促業務も発生する可能性があります。

この章では、掛売りの大きなデメリットである「支払遅延や未入金」、「催促・督促業務の発生」を解消するための、以下2つのサービスを紹介します。

1. ファクタリングの利用

ファクタリングには、売掛金や未収金など未来に回収する予定の金銭(債権)をファクタリング会社に買い取ってもらい現金化する「買取型」と、売掛債権に保険をかけ回収できなくても保険金が支払われる「保険型」の2種類があります。ただし、ファクタリングを利用するには、売掛債権に対して数%〜数十%の手数料がかかります。

「確実に現金化したい」「支払期日よりも前に現金化したい」という場合は、ファクタリングの利用を検討してみましょう。

ファクタリングについて詳しく知りたい方は、「ファクタリングとは?仕組みと活用ケース、知るべき注意点」をご覧ください。

2. 請求代行サービスの利用

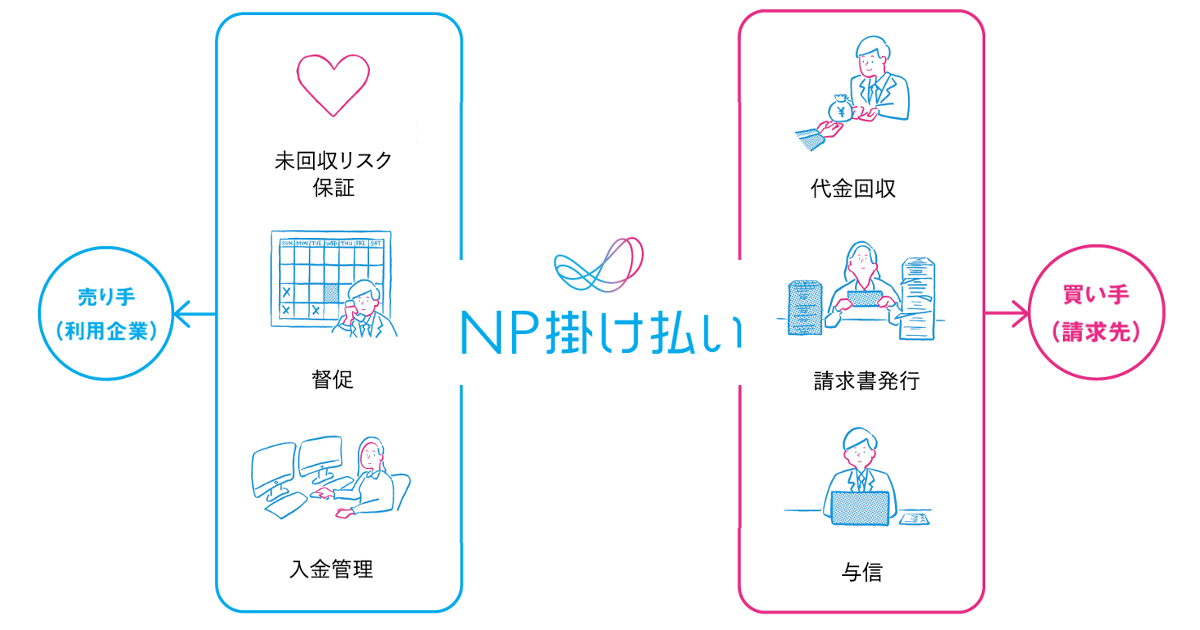

請求代行サービスとは、請求に関するさまざまな業務を依頼できるサービスのことをいい、依頼できる業務の中に督促業務も含まれています。また、督促業務以外にも、与信管理、請求書作成・発行・発送、代金回収、入金消込なども依頼でき、請求業務の効率化が可能です。

請求代行サービスを提供する会社によっては、支払遅延や未入金に対する保証が付いているものもあります。催促・督促業務をはじめ、請求に関する業務の効率化をしたいという場合は、請求代行サービスの利用を検討してみましょう。

※請求業務の効率化について詳しく知りたい方は、「請求業務を効率化するには|課題を解決する5つのチェックポイント」をご覧ください。

請求代行サービスの成功事例と導入の効果

「自社での掛売り運用に限界がきている」「導入したいが、ノウハウ・リソースがない…」と感じている方は、請求代行サービスをぜひチェックしてみてください。

「NP掛け払い」は、請求書払いに関する一連の業務を代行します。導入後、担当者様に行っていただくのは毎月以下の2つだけです。

- Web上の管理画面から請求データを登録(CSV登録 / API連携サービスの利用もOK)

- NP掛け払いからの入金の確認

仮に未回収の売掛金が発生しても、100%保証するので、不良債権リスクはゼロです。100%保証しますが、販売機会を拡大していただくため、与信通過率は99%(2021年3月期平均)。

審査結果は最短即時お返しするので、取引の機会損失を防ぎます。

ただ請求業務の負担を減らすのではなく、売上の向上も期待できるサービスです。

販売機会の拡大 × 社員のコア業務への集中 = 売上UP

本章では事例を紹介しますので、自社に近い業種や課題の企業事例をご覧ください。

>>導入時の課題別に事例を見る

>>業種から事例を見る

1. 請求書払いのニーズに応えたい

1)柔軟な決済で顧客満足度が上がっています【株式会社店研創意様】

株式会社店研創意様は、店舗什器・ディスプレイ・ラッピング用品など店舗用品を扱う総合通販サイトです。

課題

- 掛売りで発生する請求業務が大きな負担

- 個人事業主との取引ができず、売り逃しが発生

NP掛け払い導入の結果

- 利用者にとって使いやすい決済を作る事ができた

- 入金管理などの請求業務の負荷が減り、スムーズな運用ができている

取引先が多いと、掛売りでも請求業務の負担は膨大になります。また、個人事業主からの要望に応えることができず、売り逃しという状況に陥っていました。

NP掛け払いでは、与信、請求から督促まで全ての決済業務を代行。人員を他の業務に割くことができる為、これまで対応することができなかった個人事業主との取引にも柔軟に対応し、顧客満足度の向上に繋がっています。

2)個人事業主の多い業界でも掛売りができています【株式会社ビー・エイチ様】

株式会社ビー・エイチ様は、サロン用品・業務用美容商材の製造、卸、販売を手掛ける成長企業です。

課題・実現したかったこと

- 個人事業主を含め、新規顧客の獲得に注力したい

- 請求書払いのニーズに応えたい

- 未回収リスクを軽減したい

NP掛け払い導入の結果

- 個人事業主が相手でも安心して掛売りができる

- 後払いで買えるシステムは顧客満足度上昇に繋がっている

サロン・エステ業界は、自宅で営業しているような個人事業主の方が多く、掛売りが未入金となってしまうリスクが高いため導入への足かせとなっていました。また、取引先サロンの数が多く、与信管理に時間と手間がかかるため、検討が前向きに進みませんでした。

しかし、個人事業主からの掛売りニーズは高く、決済業務の代行と未入金保証が受けられるNP掛け払いの導入を決定。

最も懸念していた未入金リスクは、NP掛け払いが保証してくれるため安心して掛売りシステムを利用しています。

3)決済に対するお客様のニーズに柔軟に対応できています【ラクスル株式会社様】

ラクスル株式会社様は、クラウド型ネット印刷でチラシの制作から配布までをサポートしたり、物流サービス事業を展開している企業です。

課題・実現したかったこと

- 取引先からのニーズに応えたい

- 契約や決済の細かな部分に柔軟に対応したい

NP掛け払い導入の結果

- 「締め日・支払い日の自由設定機能」で要望に対して柔軟に対応

- 取引先が増えても人員を増やすことなく対応できる

事業の特性上、多くの少額取引があり掛け払い導入前は事前に入金を確認してからサービスを提供。取引先企業からは、掛売りのニーズが高まっていました。

また、大規模な企業との取引では、締め日や支払い日などが社内規定で決められており、請求する日程にも柔軟な対応が求められるなど、NP掛け払い導入前に2つの大きな課題がありました。

NP掛け払い導入により、顧客からのニーズに応えられただけではなく、「締め日・支払い日の自由設定機能」を使うことで、細かな要望にも柔軟に対応できています。さらに、決済業務を代行できるため、取引先が増えても社内リソースを割かれず事業展開に注力できるのも魅力です。

2. 請求書発行や入金確認、消込の業務負荷が高い

1)前入金を全て切り替え、業務削減と売上10%増を実現【BBソフトサービス株式会社様】

BBソフトサービス株式会社様はソフトバンクのグループ企業で、アプリケーションサービスの販売やオリジナルソフトウェアの企画・開発など、多種多様なソフトウェアを取り扱う企業です。

課題・実現したかったこと

- 顧客利便性の高い決済を作りたい

- 予算管理、債権管理の負担を減らしたい

NP掛け払い導入の結果

- 納期が短縮された

- 本来の業務に集中できるようになった

- ニーズのある決済手段のため売上が10%上がった

これまで、前入金をメインの決済手段として取引先にお願いしていましたが、掛売りの要望が多いことから導入を検討。NP掛売りの導入によって、ユーザビリティの向上や業務負荷削減、売り上げの向上に繋げることができました。

2)自社請求を切り替え、業務負荷が100%削減【みんなのマーケット株式会社様】

みんなのマーケット株式会社様は、出張・訪問サービスに特化したインターネット商店街「くらしのマーケット」を運営されています。

課題

- 支払い遅延や未回収率が無くならない

- 督促による負荷

NP掛け払い導入の結果

- 個人事業主への入金確認作業がなくなる

- 督促の負担とコストの軽減

- サービス品質の向上に注力できるようになった

企業の成長や出店事業者数の増加に伴い、支払い遅延の対応数、未回収額の増加が課題となっており、その確認作業や督促によって決済業務の大部分を割かれていました。

しかし、NP掛け払いを利用することで、督促など時間のかかる業務を代行するというメリットがあります。これまで割かれていた人員と時間を他の事業に割くことができ事業成長に繋がります。

3)請求業務の95%以上を削減できました【株式会社トレタ様】

株式会社トレタ様は、高級レストランや居酒屋などあらゆる飲食店の予約をタブレット1つで完結できるサービスを提供する企業です。

課題

- 従来のシステムでは決済業務の負担が軽減できなかった

- コンビニ払いを導入したかった

NP掛け払い導入の結果

- 自社発行の請求書を95%削減

- 確保できたリソースで他の請求担当が他の業務も担当

これまでも決済システムを導入し請求業務を行っていましたが、多様な店舗がサービスを利用するようになり、結果的に自社の請求業務負担がなくならないという課題がありました。

また利便性を高くするためにコンビニ払いに対応したいという思いもあったようです。

NP掛け払い導入前と比較して請求書の数を95%以上削減でき大きな負担軽減効果がありました。また、コンビニ払い対応も可能となり、顧客満足度の向上に貢献しています。

まとめ

掛売りは、取引先との信用で成り立つ後払いシステムです。

業務を効率化できることや取引先の幅を広げることができるなど多くのメリットがありますが、不良債権化するリスクや支払の催促など、利用するうえでの注意点も理解しておくことが重要です。

もし、掛売りの導入でリスクや請求業務への不安があるなら、NP掛け払いの利用を検討してみませんか?