滞留債権とは、支払期日を過ぎているのにも関わらず、まだ支払いがされていないことで発生する債権のことです。滞留債権をそのまま放置してしまうと、最終的には回収見込みの低い不良債権になってしまう恐れがあります。

自社の経営を守る上で見過ごすことのできない債権ですが、実際に企業間取引を行うと、滞留債権は多く発生してしまうのが実情です。担当者は請求業務に加えて債権の回収業務も行っているため、大きな負担を感じている方も多いでしょう。

そこで本記事では滞留債権の意味や定義だけでなく、回収する方法や債権回収できなくなるリスクをゼロにする方法まで詳しく解説していきます。

請求書払いの手間と不安から解放します。

請求代行「NP掛け払い」を利用すれば、請求業務に悩まされることなく、売上拡大につながる業務に集中できます。まずはお気軽に資料をご覧ください。

滞留債権とは回収が遅れている債権のこと

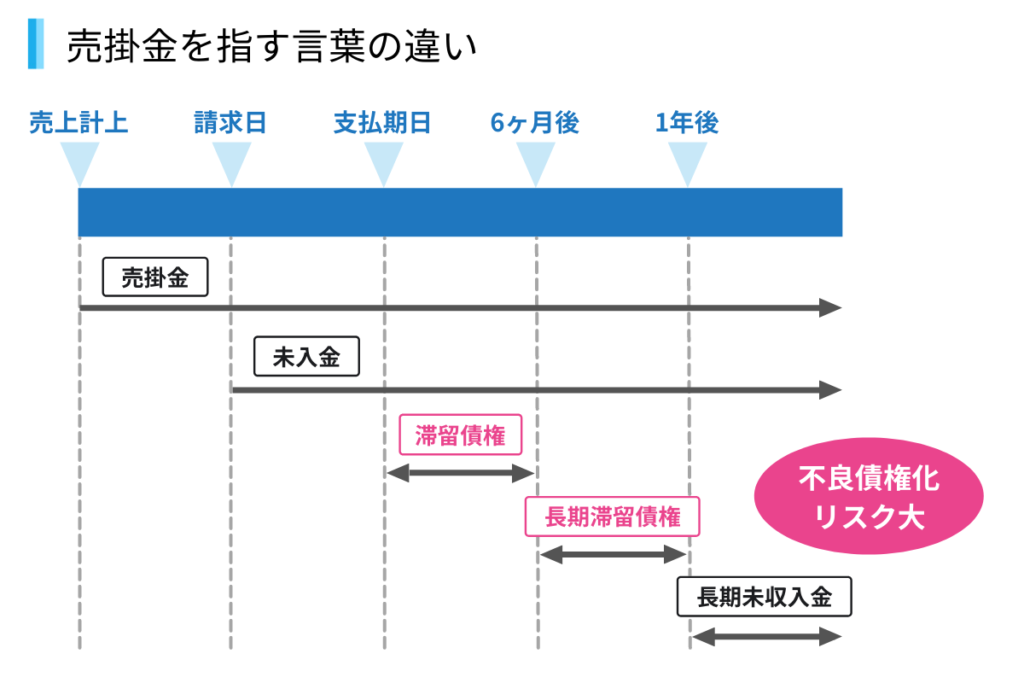

滞留債権とはまだ回収していない売掛金のうち、支払い期限が過ぎているのに入金の確認ができない売掛金のことを指します。売掛金は、掛売り取引の際に発生する未回収の売上であり、債権の一種です。

なお、未入金は入金予定日前の入金されていない売掛金も含む表現なので、期日が過ぎることで滞留債権と呼ばれるようにもなります。

滞留債権と似た言葉に長期滞留債権や長期未収入金(未収金)という言葉もありますが、支払予定日からどれくらい入金の確認が取れていないかによって使い分けされるのが一般的です。

- 滞留債権:支払予定日~6か月

- 長期滞留債権:6か月~1年

- 長期未収入金:1年~

どれくらいの期間で長期滞留債権となるか、長期未入金となるかは企業によって異なり、明確な定義はありません。ただし、会計ではワンイヤールールといって、1年基準で流動性負債か固定負債かを分類するルールがあるため、上記のような期間で呼び方や勘定科目を変更することが一般的となっています。

滞留債権と不良債権の違い

滞留債権と似た言葉として「不良債権という言葉もあります。滞留債権と不良債権の違いは「回収見込みがあるか・ないか」です。

滞留債権は期日に遅れているだけなので、入金依頼をしたり、督促をしたりすることで回収できる可能性があります。一方で、不良債権は倒産や夜逃げにより回収の見込みが極めて低い債権も含まれます。一般に、すぐに不良債権となることは少なく、滞留債権の状態が長く続いたとき、不良債権化します。

「滞留債権が◯年経てば不良債権になる」という明確な基準はありません。しかし、不良債権は最終的には自社の赤字として計上することになるので、滞留債権には厳しい対応をとり、金額の大小に関わらずしっかりと回収していくことが重要です。

「回収が遅れていることで、回収が不能になる」という流れは想像できると思いますが、回収できるはずだった売掛金が回収できなくなると、自社の経営に大きなダメージを与えることも言うまでもありません。

不良債権の規模によっては、連鎖倒産まで考えなければならない事態に発展してしまう可能性もあります。また、滞留債権となった債権自体では何ら自社の経営にダメージが無くても、不良債権になると他の取引先からの見方は違ったものになる可能性があります。

「不良債権が発生する=与信管理・決済管理がしっかりされていない」と捉えられることもあるため、他取引先との信用取引に影響を与えるかもしれません。

なぜ滞留債権が発生するのか

滞留債権が発生する原因として、最も大きいのは経営悪化によって資金繰りが上手くいっていないことが挙げられます。

または、取引先も滞留債権に困っている場合や単純な支払い忘れの可能性もあるでしょう。支払い忘れであれば、催促を行えば、支払ってもらえるはずです。

したがって、自社で回収のための適切な処理をしているにも関わらず、滞留債権や長期未入金が発生するのは、経営悪化の可能性が高いです。

滞留債権を発生させないためにできる4つの対策

滞留債権は不良債権の元となってしまうため、発生させないに越したことはありません。本章では、滞留債権を発生させないためにできる対策を4つ紹介します。

1. 定期的に債権の回収状況を確認する

滞留債権を発生させないためには、定期的に債権(売掛金)の回収状況を確認する必要があります。また、確認作業は1人で行うのではなく、複数人で行うことによって請求漏れや回収状況のチェック漏れを防ぐ事が可能です。

取引先も最初から買掛金を支払わないつもりで契約することはほとんどありません。そのため、決まった期間にしっかりと請求を行い支払ってもらうことによって、滞留債権になるのを防ぐことができます。

債権(売掛金)の回収については「売掛金回収の最も効率的な方法とは|未回収時の対処法も紹介」をご覧ください。

2. 取引先の与信管理を徹底する

掛売りは信用取引なので、そもそも取引先の信用が低い場合は利用しないに越したことはありません。掛売りには与信管理が非常に重要で、与信管理をクリアした企業と取引をするべきです。

また、与信管理は契約後も定期的に実施するのが一般的です。取引先の内情は定期的に把握し、信頼性に足る企業なのかを判断するようにしてください。

与信管理については「与信管理とは?未回収リスク予防法と効率化のポイントを解説」をご覧ください。

3. 債権管理を徹底する

事業が成長し取引先が増えてくると、債権管理がおろそかになりがちです。特に、売上の小さい債権は見逃される傾向にあるため、どの取引先にどれくらいの債権があるのかをしっかりと把握しておく必要があります。

管理がおろそかになると、取引先への請求漏れや滞留債権となった時の対応が遅くなるなど、自社に良い影響はありません。債権管理がおろそかにならないよう、経営者の方は新たなシステムを導入したり、決済業務の人員を増やすなど、大事な売掛金を回収するための施策を考慮してください。

債権管理の方法は「債権管理とは?重要性と管理の課題・効率化する方法を紹介」で詳しく解説しています。

4. 回収業務(催促・督促)を怠らない

滞留債権を発生させないよう努力をしていても、掛売り取引には相手がいることなので、100%防ぐことは不可能です。もし、滞留債権が発生したなら回収業務を怠らずに、しっかりと売掛金の回収を行いましょう。

しっかりと債権を回収していくことによって、自社の経営を守っていくことができます。

滞留債権の回収方法については滞留債権を回収する3つの方法にて詳しく解説していくので、参考にして回収業務を進めてください。

注意:滞留債権となる要因は自社にあることも!

滞留債権となる理由は、取引先にだけあるとは限りません。

実は自社に要因があって滞留債権となっている可能性もあるので、滞留債権が発生した際はこれらの原因も追及するようにしてください。

1. 取引量の多さに伴う請求漏れ

事業成長によって取引先が多くなると、請求漏れが起こる可能性が高まります。企業の実情として、業務量は増えても人員を中々増やせない事が多いです。その結果として業務が煩雑になり、請求漏れが起こるということです。

また、請求漏れの他にも支払い日の入力ミスや入金の確認漏れなど、請求に関するミスはつきものなので複数人で確認するなど滞留債権の要因とならないよう注意しましょう。

請求業務の効率化については「請求業務を効率化する方法|請求書発行以外の自動化も可能」をご覧ください。

2. 債権のExcel管理(非システム管理)によるミス

企業によっては会計システムを導入していないなど、自作のExcelで債権管理していることも要因の1つです。

事業が成長するにつれて、取引量の増加と取引先の増加によりExcelでの管理には限界があります。

結果的に、請求漏れへと繋がってしまうことが考えられるため、会計ソフトの導入や決済業務の委託など、自社に滞留債権となる要因がないようなシステムを構築しましょう。

特にExcelで管理することの多い入金消込の注意点や効率化については「入金消込とは?エクセル以外で売掛金の消込を効率化する方法」をご覧ください。

滞留債権を回収する3つの方法

いざ滞留債権(期日を過ぎた未入金)が発生してしまったとき、どのような対応をとればいいのか不安な方もいると思います。

この章では、滞留債権を回収する3つの方法を解説するので参考にして対応してみてください。

1. 取引先に支払いが済んでいるか確認する

滞留債権が発生してしまったときは、まず最初にその取引先と連絡をとりましょう。

連絡方法はメールや電話で問題ありません。ただし、この時に高圧的な態度で支払いの確認をすることはやってはいけない行動です。

最終的な目的は、滞留債権を支払ってもらうことなので、相手の機嫌を逆なでしないためにも「請求書は確認されたか」「支払いについてもう一度確認してほしい」など言葉遣いに注意しながら確認してください。

メールで確認をとるときのテンプレートを用意したので利用すると便利です。

—–

株式会社〇〇

〇〇課 〇〇様

いつもお世話になっております。

××株式会社 ××課 ××です。

△月末日に△月分の請求書を(メール・郵送)にて送付させていただいておりますが、ご確認いただけましたでしょうか。

本日○時現在、弊社にてご入金の確認がとれておりませんでした。

何かの手違いかと存じますが、改めてご確認いただくようお願いいたします。

また、恐れ入りますが、ご確認が取れましたら状況を弊社にお知らせいただきますよう、よろしくお願い申し上げます。

なお、行き違いでご入金済の場合は何卒ご容赦くださいませ。

—–

2. 催促状や督促状で支払いを催促する

滞留債権となっており、支払いの確認が取れないことを連絡したのにも関わらず、取引先から一向に折り返しの連絡がない場合や支払う意思が感じられない場合は、催促状や督促状で支払いを催促します。

段階としては、支払いの確認⇒支払いの催促へ移行しており、送る文書の内容も少しずつメッセージ性を強めていきます。

また、催促状と督促状には以下のような意味合いがあるので使い分けるようにしてください。

- 催促状:督促状よりも柔らかく支払いを催促する文書

- 督促状:支払いを強く促し、支払わない場合法的手段へ移行することを伝える文書

▼催促状の例

▼督促状の例

3. 支払督促や差押えなど法的手段で回収する

督促状などを送付しても支払いが確認できない滞留債権は、最終的に支払督促や差押えなどの法的手段で回収します。

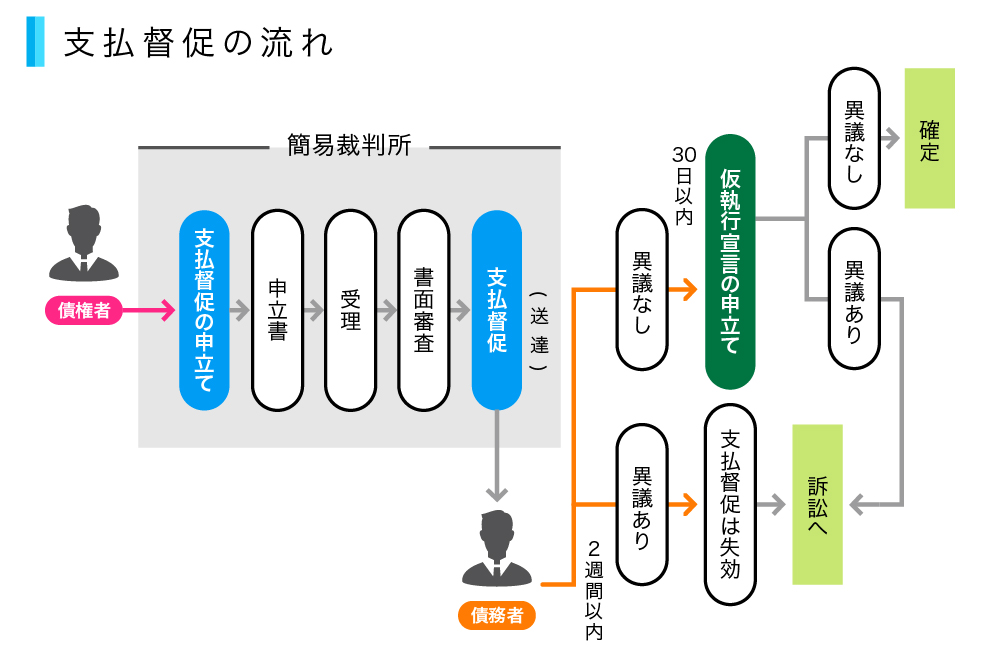

支払督促とは、「裁判所が債務者(取引先)に対して支払督促を出してくれるよう申し立てる制度」です。

つまり、債権者が裁判所に支払督促を出すようお願いし、裁判所が取引先に対して買掛金を支払うよう支持をするという意味合いになります。

支払督促は、これまで自社から送付されていた督促状とは違い、直接裁判所から取引先に送付されます。

支払督促は、これまで自社から送付されていた督促状とは違い、直接裁判所から取引先に送付されます。

支払督促を出されると、取引先は裁判で勝って支払いを逃れるか、差押えられ支払いを強制されるかの2択になってしまうので、取引先は支払督促が届くとすぐに支払いに応じることも少なくありません。

債権を回収できない場合は貸倒損失を計上してダメージを少なくする

滞留債権が支払われなければ、支払督促や差押えなどの法的手段で回収することをお伝えしましたが、もし取引先が倒産してしまうなどして不良債権化してしまった場合は、債権を回収することができなくなります。

そのような時は、債権を貸倒損失として計上し自社へのダメージを軽減することが可能です。貸倒損失は、本来利益として計上するはずの売掛金を回収が不能であることを理由に損失として計上することです。

損失として計上すれば、当該年度の利益と相殺することができるため、計上しない場合よりも税金の支払いを少なくすることができます。

貸倒損失として計上することができる条件は以下の3つです。

1. 金銭債権が切り捨てられた場合

債権の切り捨てが行われると、売掛債権は法律上消滅します。金銭債権が切り捨てられたと判断するのは、会社更生法や金融機関等の更生手続等の規定により切り捨てられることが主なケースです。

また、債務超過が長期間継続し債務者に対して債務を免除する通知をした場合も切り捨てが認められます。

債権が切り捨てられると、切り捨てた金額を当該年度の貸倒損失として計上可能です。

2. 金銭債権の全額が回収不能となった場合

債務者の支払い能力や資産状況から債権の全額が回収できないことが明らかになった場合、その年度内に貸倒損失として計上できます。

ただし、損金処理する場合は債権の全額でないとならないため、債務者に担保となる物がある場合は、担保物を処理してから貸倒損失とすることができます。

また、保証人が要る場合も同様で、保証人から可能な限り債権を回収した後に、計上可能です。

3. 一定期間取引停止後弁済がない場合等

一定期間取引停止後に売掛金が支払われない時も貸倒損失として計上することができます。

計上できるケースは以下の通りです。

- 取引停止と最後の弁済などのうち最も遅い時から1年以上経過したとき

- 同一エリアの債務者の売掛債権が取立に必要な費用よりも少ないとき

このような場合は、形式的に貸倒れとして認められます。

滞留債権・不良債権の発生を防ぐ方法

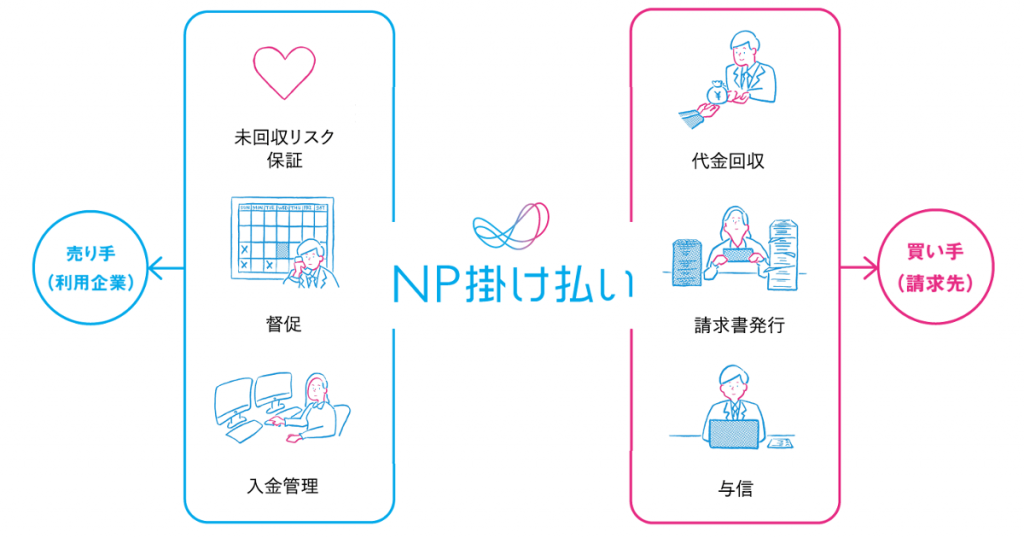

与信審査や債権管理の徹底が難しいことに悩んでいる企業の方は、請求代行「NP掛け払い」の利用をご検討ください。NP掛け払いは、主に企業間で使われる請求書払いの業務を代行します。

NP掛け払いが、売り手企業と買い手企業の間に入るため、多数の取引先の入金管理・督促も委託できます。

請求業務の負担をなくすだけでなく、社員がコア業務に集中できる環境を整えるためにも役立ちます。下記の理由から、企業の売上向上に貢献します。

- 営業やマーケティングといった生産的な業務にリソースを割ける

- 与信通過率99%(2021年3月期平均)、最短即時の審査で販売機会を逃さない

入金確認や督促も代行しますが、仮に滞留債権が生じたとしても、未回収リスクを100%保証します。滞留債権のリスクをゼロにし、さらなる販売機会の拡大を目指したい方は、ぜひ詳細をご覧ください。

まとめ

滞留債権は、支払い期日までに回収できていない債権のことです。まだ回収見込みはあるものの不良債権化する可能性があるため、早期に回収しリスクを軽減する必要があります。

滞留債権を回収する方法は以下の通り。

- 取引先に支払いが済んでいるか確認する

- 催促状や督促状で支払いを催促する

- 支払督促や差押えなど法的手段で回収する

最終的には法的手段で債権を回収する必要があります。

しかし、「NP掛け払い」を利用すれば、決済業務や未回収リスクに対する考え方が大きく変わります。

滞留債権にお悩みの企業は請求業務に不安のない経営をするために、決済業務のアウトソーシングを検討してはいかがでしょうか。