売掛保証とは、売掛金の支払いを保証するサービスです。取引先が倒産したり、支払いが行われなくても、保証会社が代わりに取引代金を支払います。

売掛保証は売掛金の未回収リスクを下げたい、キャッシュフローを安定化させたいと思っている企業にとって非常に便利なサービスです。しかし、売掛保証を利用するためには手数料が発生したり、支払い保証を受けるのに手間がかかったりします。

未回収リスクを抑える方法は「請求代行」や「ファクタリング」など、他にもいくつかあるため、類似サービスとの違いも理解した上で自社にとって最適なサービスを選ぶ必要があります。

本記事では、売掛保証について知りたい、どんなサービスを選べばいいか迷っている方に向け、以下について解説します。

- 売掛保証の特長

- 売掛保証以外の未回収保証サービス

- 売掛保証の利用をおすすめできる企業の特徴

- 各サービスの選び方

これから売掛金の保証サービスの利用を検討している方は、ぜひご覧ください。

請求書払いの手間と不安から解放します。

請求代行「NP掛け払い」を利用すれば、請求業務に悩まされることなく、売上拡大につながる業務に集中できます。まずはお気軽に資料をご覧ください。

売掛保証とは?サービスの仕組み

※保証条件や対象はサービスによって異なるため、本章では一般的な売掛保証サービスの内容を紹介します。

売掛保証とは、回収が困難となった売掛金を保証してくれるサービスです。保証型ファクタリングとも呼ばれることがあります。企業間でよく用いられる請求書払いのような後払いの取引では、商品やサービスを納品した後に売掛金を回収することになります。スムーズに入金が行われればよいものの、取引先の資金繰りの悪化や倒産によって、まれに未回収が生じることもあります。

売掛保証サービスを利用すれば、一定の手数料を払うことで売掛金の保証を受けることができます。

「売掛金にかける保証」と表現される通り、以下のような事態が起きた時に保証が受けられます。

《倒産》

- 破産

- 民事再生

- 不渡り(期日までに手形や小切手が決済できないこと)

《支払い遅延》

- 資金不足

- 夜逃げ

- 事務所の閉鎖

料金は一般に月額固定費、請求金額の数%、またはその両方が組み合わさっているサービスが多いです。

大きな取引をしている企業の売掛金が何らかの理由で回収不能に陥った場合、自社の業績やキャッシュフローが急激に悪化することも少なくありません。

売掛保証サービスを利用していれば、売掛金の100%を保証会社が支払ってくれるため、未回収リスクを大幅に軽減できます。

売掛保証を利用するメリット

1. 未回収リスクを解消できる

売掛保証の最大のメリットは、未回収となってしまった売掛金を全て保証してもらえることです。

万一取引先が倒産してしまった場合でも、売掛保証サービスを利用していれば、売掛金が保証会社から支払われます。一社ごとの取引金額が大きい場合や、取引先に小規模な企業が多い場合など、未払いになる・なってしまった際のリスクが大きい企業にとっては大きなメリットと言えます。

自社のキャッシュフローを悪化させず安定的な経営ができるよう、取引先の倒産リスクに備えることができるのがポイントです。

売掛金の未回収が企業に与える影響については「売掛金回収の最も効率的な方法とは|未回収時の対処法も紹介」をご覧ください。

2. 与信審査を委託・高速化できる

通常、信用取引を行う際は与信調査を自社で行わなければなりませんが、個人事業主や事業規模の小さい企業だと与信に必要な情報を得るのが難しいことがあります。「自社に与信を管理するスキルがなくて信用取引が不安」という場合でも、売掛保証契約を締結する前にプロによる与信調査が受けられます。これによって、取引先の信頼性を再確認することができ、今後取引を続けていくかどうかの判断材料の1つとすることが可能です。

売掛保証を利用する際の手数料は一般的に売掛金の3%~15%くらいだと言われていますが、与信審査の結果、手数料を低く引き受けてくれるようであれば、保証会社は「売掛金を回収できる見込みが十分ある」と判断している、と考えられるでしょう。

逆に、高い手数料で引き受けることを提示された場合、自社が思っているより取引先の経営状態がよくない可能性を視野に入れなければなりません。売掛金の保証に加え、質の高い与信調査を行ってくれるのは大きなメリットです。

与信審査はノウハウを持っていない会社だと、なかなか適正な基準を見つけるのが難しい業務です。自社で人材を育てるのも時間を要するため、プロに任せてしまったほうが良いでしょう。

詳しくは「与信管理とは?未回収リスク予防法と効率化のポイントを解説 」で解説しています。

3. 取引先に知られずに契約できる

売掛保証は、自社と保証会社による契約なので、取引先にサービスを利用していることが知られる心配はありません。このようなサービスの利用を検討しているということが取引先に知られると、経営状態を疑っていると勘違いされたり、信頼性を築けていないと自社への不信感を抱くのでは、と懸念する方もいます。

しかし、保証会社は取引先に知られないよう審査を行うのが一般的です。取引先へ売掛保証サービスを利用することが漏れることはありません。

売掛保証を利用するデメリットや注意点

売掛保証は、企業にさまざまなメリットをもたらす一方で、デメリットや注意点もあります。

企業の状況によっては売掛保証ではない別のサービスを利用するほうが良い場合もあるため、慎重に検討する必要があります。ここでは、売掛保証を利用するデメリットや注意点を大きく3つ紹介します。

1. 保証金手数料が発生する

売掛保証を利用する場合は、与信調査に基づいた売掛金回収リスクの度合いによって保証金手数料を支払わなければならないサービスが多いです。

保証金手数料の平均10%程度と言われていますが、取引先の信頼性によっては上下する可能性があります。個人事業主や小規模な会社が取引先に多い場合は、売掛保証会社にとってリスクが大きいため、手数料が高くなるケースもあります。

2. 取引先が与信審査を通らなければ利用できない

売掛保証は契約締結前に与信調査が行われるため、与信調査に通らないような取引先は利用することができません。

与信調査の結果、利用NGが出た場合、売掛金を回収できる見込みが相当低いことを示しています。「未回収リスクの高い取引先を知ることができた」とポジティブに捉えることもできますが、そもそもリスクの高い取引先こそ売掛金保証をつけて安全に取引したいですよね。

逆にリスクの低い企業であれば、未回収のリスクは低いため、サービスのメリットが薄まります。手数料が安いとしても、与信通過率が高くない売掛保証サービスは避けたほうがよいでしょう。

3. 支払保証を受けるのに手間がかかる

入金が確認できない際、会員サイトやコールセンター等を利用した手続きが必要です。発注書や取引先元帳など、必要書類を提出しなければいけません。

入金がされていない理由を確認するため、取引先への連絡も売掛保証会社が行うことがあります。したがって、利用していることが間接的に取引先に伝わってしまうことがあります。

売掛保証に向いている企業の特徴

売掛保証サービスの特徴を踏まえて、売掛保証の利用が向いている企業の特徴を解説します。

自社が当てはまっているか、考えてみてください。これらに当てはまらない場合は他サービスが適している可能性もあるので、「本当に売掛保証でOK?類似サービスとの違い」をご覧ください。

1. 経営の主となる取引先の数が少ない

経営の主となる取引先が少ない場合、売掛保証で売掛金未回収のリスクヘッジをするべきです。取引先企業が多く、売掛金が多くの企業に分散しているなら、1社の支払いが滞っても自社のキャッシュフローに与える影響は小さいため、他の取引先からの支払いをうまく活用して事業を継続していくことができます。

しかし、主となる取引先が少なく1社でも支払いが滞ると経営に大きな打撃を与えてしまうなら、売掛保証を利用して未回収になってしまったときのリスクを軽減することをおすすめします。取引先数が少ない場合は、請求業務の負担が大きくないと考えられるため、請求代行より売掛保証が向いているでしょう。

2. 自社で与信管理をするのが難しい

「自社に与信調査するスキルが乏しい」という場合は、与信調査のために売掛保証を利用するのも1つの手段です。与信管理のノウハウがなく、1件ずつインターネット等を利用して印象で決めている企業も少なくありません。

信用取引で与信調査は必須といっても過言ではない需要な調査なので、このような企業は積極的に売掛保証の利用を検討した方がいいでしょう。

3. 売掛金回収までのスパンが長く不安

大きな契約で回収完了までの期間が長く、売掛金が貸し倒れになる可能性を払しょくできない場合、売掛保証を解約し売掛金支払いの担保を取っておくと安心です。

経営の不安は事業推進の妨げにもなってしまうため、安心材料を増やしたいという企業は利用を検討してもよいでしょう。

売掛保証サービスを選ぶ際のポイント3つ

売掛保証サービスを提供している企業は複数あるため、比較しながら納得のできるものを選ぶことが大切です。

1. 自社に合うサービス内容か

どのようなケースが売掛保証の対象となるか、保証の範囲や条件は売掛保証サービスによって異なります。

例えば、保証対象を「新規顧客が倒産した場合」のみに対応している場合もあれば、「支払いの遅延」から保証してくれるサービスもあります。自社の事情やニーズに合ったサービスを選びましょう。

2. 価格が予算内に収まるか

売掛保証サービスは、保証内容や保証額によって料金が異なります。

料金形態は一般に「月額固定費」や「請求金額の数%」またはその両方が組み合わさっているサービスが多いので、予算や取引規模と照らし合わせながら最適なサービスを検討しましょう。

例えば、売掛保証サービスの料金は以下のようなパターンがあります。

| A社 | B社 | |

|---|---|---|

| 月額固定費 | 10,000円 | 9,800〜99,800円 ※保証額の条件によって変動 |

| 請求金額への利率 | 〜1.5% | 月額固定費のみ |

料金は一般に月額固定費、請求金額の数%、またはその両方が組み合わさっているサービスが多いです。

3. 保証体制は万全か

万が一、保証会社自体が倒産したり経営難になったりした場合でも、何らかの形で保証が行われる体制が整っているかどうかは必ず確認しましょう。保証会社が金融機関や保険会社と提携し、売掛債権に保険をかけるサービスが理想的です。

本当に売掛保証でOK?類似サービスとの違い

「売掛金が保証される」という点で共通している類似サービスとして、下記2つが挙げられます。

売掛保証サービスと比較して、どのサービスが自社に合っているか考えてみましょう。

| 売掛保証 | 請求代行 (NP掛け払いの場合) |

ファクタリング (買取型) |

|

|---|---|---|---|

| 決済業務の代行 | ✕ | 決済業務全て | ✕ |

| 売掛金保証 | ◯ | ◯ | ◯ |

| 手数料 | 〜15% | 〜3.6% (月額固定費:12,000円〜) |

〜30% |

| メリット | 安心して信用取引ができる | ・決済業務の代行を依頼できる ・さまざまな支払手段を提供できる |

即資金を調達できる |

請求代行

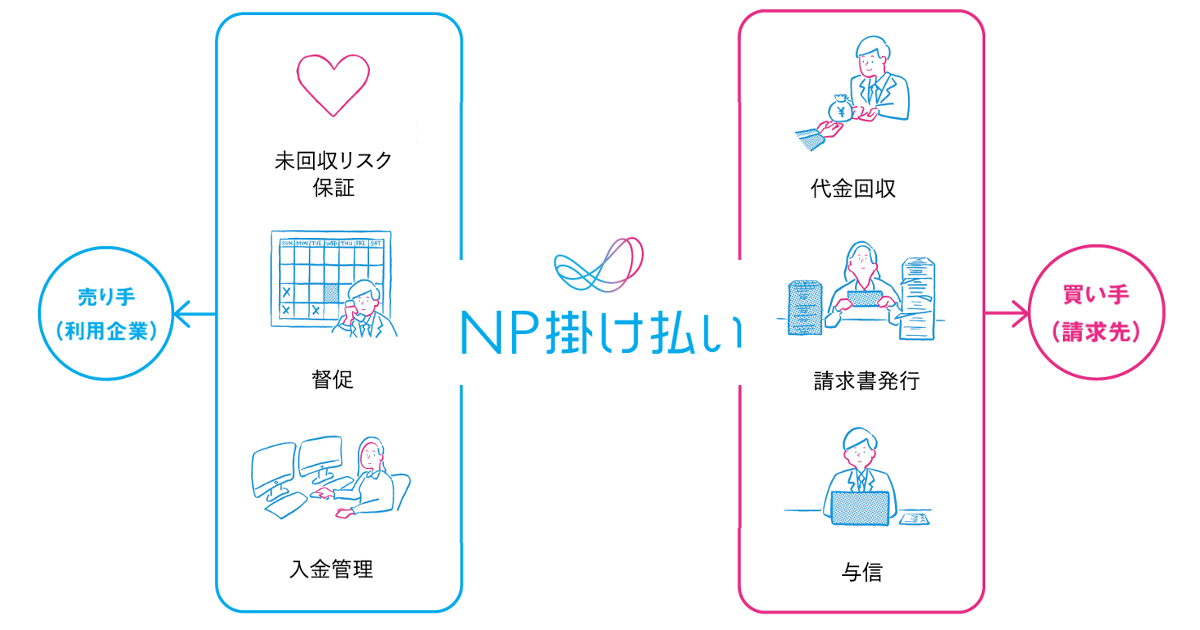

決済業務に課題を抱えている企業なら、請求代行がおすすめです。請求代行は、決済や請求に関わる以下の業務を代行するサービスです。

- 与信の管理や審査

- 請求書の発行・送付

- 入金確認・消込

- 督促

例えばNP掛け払いでは、決済業務を丸投げできるだけではなく、未回収のリスクも保証します。支払い遅延・未払い・貸し倒れでも代金は100%保証するにもかかわらず、与信通過率は99%(2021年3月期)です。

ギリギリまでリスクを引き受けるサービスであるため、営業の活性化につながり、生産性の向上が期待できます。決済業務の代行だけではなく、売掛保証サービスも組み込まれているサービスです。

決済業務を社内から切り離して、顧客の拡大に注力する組織を作りませんか?

請求代行について詳しく知りたい方は「請求代行のサービス範囲はどこまで?メリットと導入の判断基準」をご覧ください。

ファクタリング(買取型)

買取型ファクタリングは、債権をファクタリング会社に売却して、売却金額を受領するサービスです。債権保証サービスとは、資金の調達方法や売掛債権をどの会社が保有するかという点で違いがあります。

- 売掛保証:債権は自社が保有し未回収分の売掛金を保証会社が保証

- 買取型ファクタリング:債権はファクタリング会社に売却し売却金額を受領

売掛保証は万一未回収となった時の保証をお願いするのに対して、買取型ファクタリングは債権自体を売却し売却資金を受領する仕組みです。

そのため、最も大きな違いは資金調達方法です。売掛債権は未回収が決定してから初めて保証金を受け取ることができますが、買取型ファクタリングなら売買契約と同時に売掛債権の売却資金を受け取ることが可能です。

資金に余裕があるなら売掛保証、急な資金が必要な場合などは買取型ファクタリングを利用するなど、自社がどのようなサービスを求めているかによって、どのサービスが適切か選択していくことが必要です。

売掛債権については「売掛債権とは?仕組みや回収リスクを軽減する方法を徹底解説」をご覧ください。

【ファクタリングの種類】

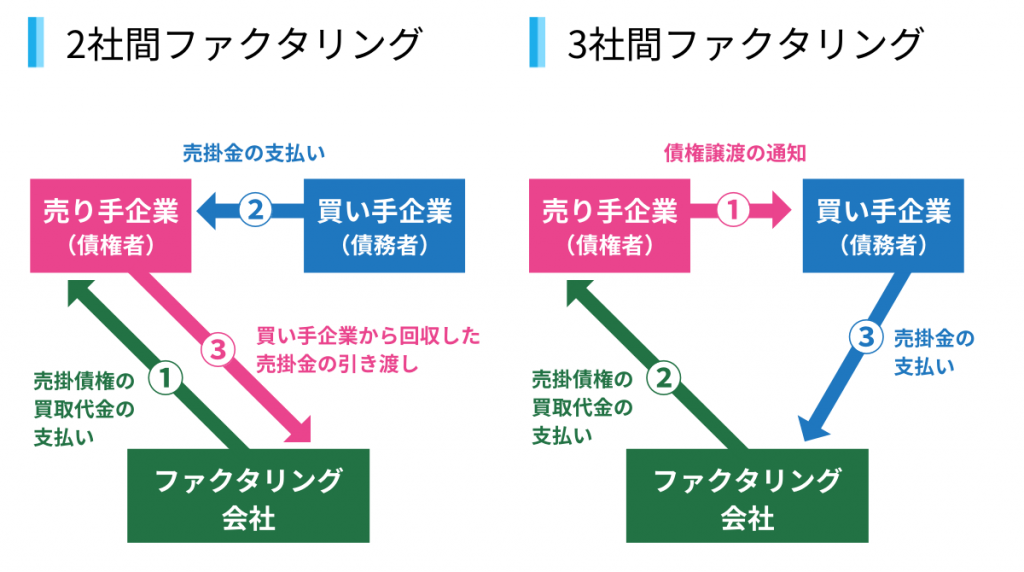

なお、ファクタリングには以下2種類があります。

- 2社間ファクタリング:ファクタリング会社・売り手企業で契約

- 3社間ファクタリング:ファクタリング会社・売り手企・買い手企業で契約

買い手企業の了承を得る3社間ファクタリングに比べ、2社間ファクタリングはリスクが大きいため、手数料が高くなります。

ファクタリングの仕組みや手数料について詳しく知りたい方は「ファクタリングとは?仕組みと活用ケース、知るべき注意点 」をご覧ください。

まとめ

売掛保証は、信用取引で懸念される未回収リスクを保証してくれるサービスです。

保証型ファクタリングとも呼ばれ、保証会社が取引先の与信調査を行い、与信調査をクリアした企業の売掛金を保証してくれます。そのため、売掛金の保証だけでなく、プロによる与信調査が目的で利用を検討する企業があるのも事実です。

売掛保証を利用すべき企業の特徴は以下の3つです。

- 経営の主となる取引先の数が少ない

- 自社で与信管理をするのが難しい

- 売掛金回収までのスパンが長く不安

これらの特徴に当てはまるなら売掛保証の利用がおすすめです。一方、請求業務の負担が大きい課題も抱えているなら、『NP掛け払い』の利用もおすすめです。売掛金の保証に加え、決済業務を代行します。

買い手企業は「銀行振込」「口座振替」「コンビニ支払い」から支払い方法を選べるため、現金主義の業界では顧客利便性も高まります。自社に合ったサービスを導入し、決済への不安をなくして事業を成長させましょう。