取引先が売掛金の支払いを忘れたり、連絡してもなかなか支払いがされなかったり、回収に時間や労力を費やしていませんか。売掛金の回収は企業活動にとってなくてはならいものですが、取引先との関係性に影響するため、コントロールが難しい側面があります。

そこで本記事では、売掛金の回収方法や、未回収を発生させない対策について解説します。本記事を読めば、売掛金を回収する適切な手順や、そもそも未回収を発生させないためにやるべきことがわかり、日々の経理業務の効率化や経営の安定化に繋がるでしょう。

請求書払いの手間と不安から解放します。

請求代行「NP掛け払い」を利用すれば、請求業務に悩まされることなく、売上拡大につながる業務に集中できます。まずはお気軽に資料をご覧ください。

売掛金とは?回収できない際に発生する3つのリスク

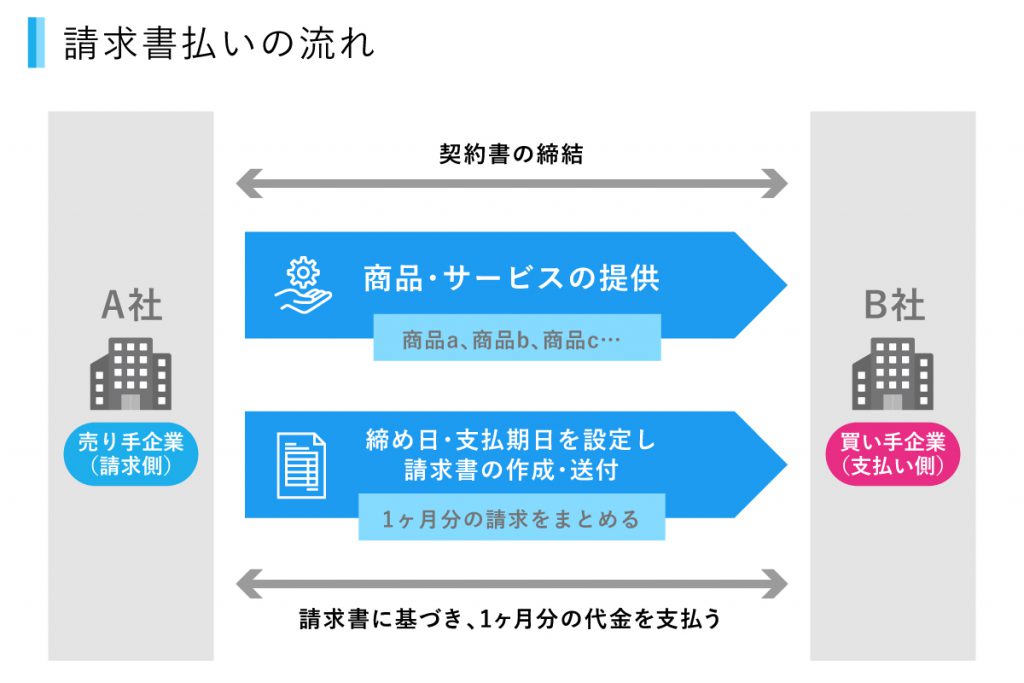

売掛金とは、モノやサービスを提供した一定期間後に代金を受け取る権利を指します。コンビニやスーパーなどでの買い物は、商品を購入する際にその場でお金を支払います。しかし、企業間の取引では、取引数や取引金額が大きいため、都度支払うのではなく「月末締め翌月払い」といったように請求月を分けて発行した請求書に基づいてお金を支払うのが一般的です。

「後払い」や「ツケ」と考えるとわかりやすいでしょう。売掛金が生じる決済方法は一般に「掛け払い」「請求書払い」と呼ばれます。具体的なお金の流れは以下の図を参考にしてください。

モノやサービスを提供してからお金を受領するまでに時差があることを「掛け払い」といい、未回収の間の期間は「売掛金」として記録します。正しい内容で請求書が発行され、買い手企業に受理されていれば、支払い日に正常に売掛金が入金されます。

しかし、代金を支払う側の企業が支払いを忘れていたり、経営難で支払いができなかったりと、売掛金を回収できなくなるケースも多いです。売掛金を回収できない際には、以下3つのリスクが発生してしまいます。

1. 資金繰りに影響が出る

売掛金はあくまでも後払いであるため、回収できなければ従業員への給与や税金、取引先への支払いができなくなる可能性もあります。例えば、売上が急増している企業は、多くの注文をさばくために仕入れ代金や人件費が増加します。一方で、増加している仕入れ代金や人件費を支払う財源である「売掛金」の回収が遅れてしまうと、支払うべきものが支払えなくなり資金繰りが悪化してしまいます。

売掛金の入金を見込んだ支払い計画は、取引金額が大きい会社の売掛金を回収できない場合に破綻するリスクが高いです。実際に1つの会社が倒産したことをきっかけに発生する連鎖倒産は、売掛金の未回収で発生するケースも多くあります。

また、売掛金が回収できないことで資金繰りに困り、取引先への支払いが遅れてしまうと、これまでの信用を失い、今後の付き合いに影響が出てしまうこともあるでしょう。

2. 金融機関からマイナス評価を受ける

金融機関は売掛金を回収できていない会社に対して「お金の管理ができない会社である」と判断します。売掛金が多いことは、商売が繁盛している結果ですが、回収できないようでは赤字が発生してしまいます。金融機関が融資をする際に、企業のさまざまな項目をチェックするのは「貸したお金を返せるか」を判断するためです。

売掛金の回収能力が低い企業は、金融機関からマイナス評価を受けてしまい、融資の否認や融資期間の短縮、融資金利の上昇といった対応を取られてしまうこともあります。売掛金の未回収は事業拡大の弊害になると言えます。

3. 社員の生産性が低下する

売掛金の回収業務は、売上の拡大や顧客満足度の向上につながらない「非生産的な業務」です。回収業務が多いほど、社員が営業やお客様対応などの仕事に割く時間は少なくなります。

例えば、給与から換算して時給が5,000円の営業担当が、月3時間、自分が担当する取引先への回収業務に追われていたら、年間で180,000円の損失になります。特に売掛金が少額の場合、回収業務を行ったことで得られた売上が180,000円より少ないこともあるかもしれません。人件費が売掛金より高くなるのは赤字状態であるため、早急に対策を取る必要があります。

売掛金の回収が遅れた際にやること

資金繰りの悪化や金融機関との関係悪化に繋がるため、売掛金は確実に回収しなければなりません。しかし、売掛金の回収は取引先ありきのため、毎回確実に回収するのは困難です。

そこで本章では、売掛金の回収が遅れてしまった際にやるべきことを3つ解説します。本章の内容を参考にしていただければ、回収が遅れてしまった場合でも素早く行動でき、売掛金の回収や、損失の最小化に繋がるでしょう。

1.取引先に連絡を取る

支払期日に入金が確認できない際は、まずは取引先に連絡を取りましょう。支払いをお願いするだけでなく今後の回収の動きや対策を考えるためにも、未回収が発生した原因を明確にする必要があります。

未払いの原因は以下3つが考えられます。

- ヒューマンエラー

- 経営悪化

- 悪意

ヒューマンエラーからくるミスは「振込手続きを忘れていた」「請求書を紛失していた」といったケースが挙げられます。このようなケースでは、すぐに連絡を取り催促することで、容易に回収できるため、他の取引先に迷惑をかけるような連鎖的なトラブルは避けられるでしょう。

しかし、何度も続くようでは信用に欠けるため、今後の取引を少なくしたり、先払い条件に変更したりといった見直しを検討しましょう。

経営悪化とは、取引先の業績が悪くなり、支払いたくても支払えなかったという状態です。もちろん、支払いが遅れる前に連絡を入れるのが常識ですが、金融機関とのやりとりに追われていたケースもあるでしょう。

このような際には、いつまでに支払えるのかや、今後も同じ状態が続きそうかの確認が必要です。取引先の経営状態が芳しくない場合は、今後の取引中止も検討しなければなりません。

最後に、悪意とは最初から支払う意思がない状態です。詐欺や嫌がらせといった可能性もあるでしょう。連絡を取った際に明らかに支払う意思がないと判断できた際には、すぐに法律に則って回収に移るべきです。会社が倒産して回収できなくなるリスクもあるため、早い段階で内容証明の郵送や法的措置を検討しましょう。内容証明の詳細については「1.内容証明郵便を送る」で紹介します。

2. 未払いになっている売掛金の契約書を確認する

取引先に支払いの催促をしたうえで、振込まれない、または振込みされる目処が立たない場合には、未払いになっている売掛金の取引についての契約書を確認しましょう。署名捺印のある契約書など、取引先が代金の支払いを了承しているとわかる書類があれば、法的な対応となった際に、売掛金回収をスムーズに行える可能性が高いです。

また、取引を停止する際には、契約書の内容に基づいて手続きを進めるため、契約書を確認し、今後どのような流れになるかを把握しておきましょう。

加えて、契約書がある際には以下の内容が契約書に明記されているかを確認しましょう。明記されていることで、売掛金の回収を早められたり、渡した商品が手元に戻ってきたりと、回収時のメリットになります。

1)期限の利益損失条項

期限の利益喪失条項とは、一度未払いが発生した際に、まだ支払い期限が来ていない分の売掛金についても支払い義務が生じる契約内容です。例えば3月末払い、4月末払い、5月末払いの3回に分けて支払う契約があったとしましょう。期限の利益喪失条項が設定されている契約であれば、3月末に未払いが発生した際に、4月末、5月末分も合わせて支払いを請求できます。

しかし、期限の利益喪失条項が設定されていない場合は、単月分しか請求できません。売掛金の回収スピードにかかわる内容であるため、一度確認しましょう。期限の利益喪失条項が設定されていれば、支払い期限が来ていない分の売掛金を請求できるため、売掛金の回収スピードが早まります。

2)商品の所有権移転時期

商品の所有権移転時期とは、取引先に納品した商品の所有権がいつ移転するかを明確にした契約内容です。「商品の引き渡し時」と設定されている場合、納品した段階で取引先に所有権が移転しています。しかし「代金支払い時」であれば、代金の未

回収が発生した際には、まだ所有権は取引先に移転していません。つまり取引先がまだ商品を所持している場合には、契約を解除し、商品を回収できます。このように、支払いに応じてもらえない、または支払う能力がない取引先の場合は、金銭での支払いを促すのではなく、商品を回収し、少しでも損失を抑える決断をすることも重要です。

3. 出荷・取引を停止する

取引先に支払いの催促をしたうえで、振込まれない、または振込みされる目処が立たない場合には、契約書の内容に基づき商品の出荷・取引を停止しましょう。売掛金の回収ができない場合、最終的には貸倒損失の計上によって利益が減少してしまいます。

督促をして回収しなければならない売掛金を増やさないように、一度出荷や取引は停止するのが無難です。取引先には「未払金がある状態のため、一度取引は停止致します」と伝えましょう。

支払いに応じてもらえない場合の売掛金の回収方法

売掛金は取引先に催促したとしても、あっさり回収できるとは限りません。支払いに応じてもらえない際には、最終的に法的な対応が必要になることもあるでしょう。売掛金には時効があり、時効が成立すると回収できなくなるため、早期に対処しなければなりません。2020年4月以降に発生した売掛金の時効は民法166条によって「売掛金の支払い期限から5年」と設定されています。

時効前に確実に売掛金を回収するために、本章では具体的な売掛金の回収方法について解説します。

1. 内容証明郵便を送る

内容証明郵便とは「いつ・どのような内容を・だれが・だれ宛に」差し出したかを、日本郵便が証明する制度です。法的な対応を取る際には、いつ取引先に支払いの催告をしたかが重要となります。内容証明郵便であれば、差し出した日や内容を証明できるため、売掛金回収時に活用しましょう。

差出人名義は会社の代表者でも問題はありませんが、弁護士に相談し、弁護士の名前で送ることで、法的な対応を取る直前であることを警告できるため、交渉がスムーズに成立する可能性が高いです。

2. 交渉する

内容証明郵便を送ったうえで、再度売掛金を支払うように交渉しましょう。取引先が支払う旨を明らかにした際には、合意書を作成するのがおすすめです。合意書がある場合、裁判の際の証拠として有効な証拠になります。

作成は弁護士に依頼することも可能です。

3. 商品を回収する

取引先に交渉しても、支払いに応じてもらえない場合の対応策は、商品の回収です。取引先の手元に商品が残っている場合は、取引先の了承を得たうえで商品を回収しましょう。取引先限定のロゴなどが入っている場合は難しいですが、他の取引先と同じ商品の場合は、回収した商品を別に回すことで、その分の費用を回収できます。

しかし、商品を回収する際には必ず取引先の了承を得てから回収しなければなりません。無理矢理に回収してしまうと犯罪に問われてしまう危険性もあるため注意しましょう。

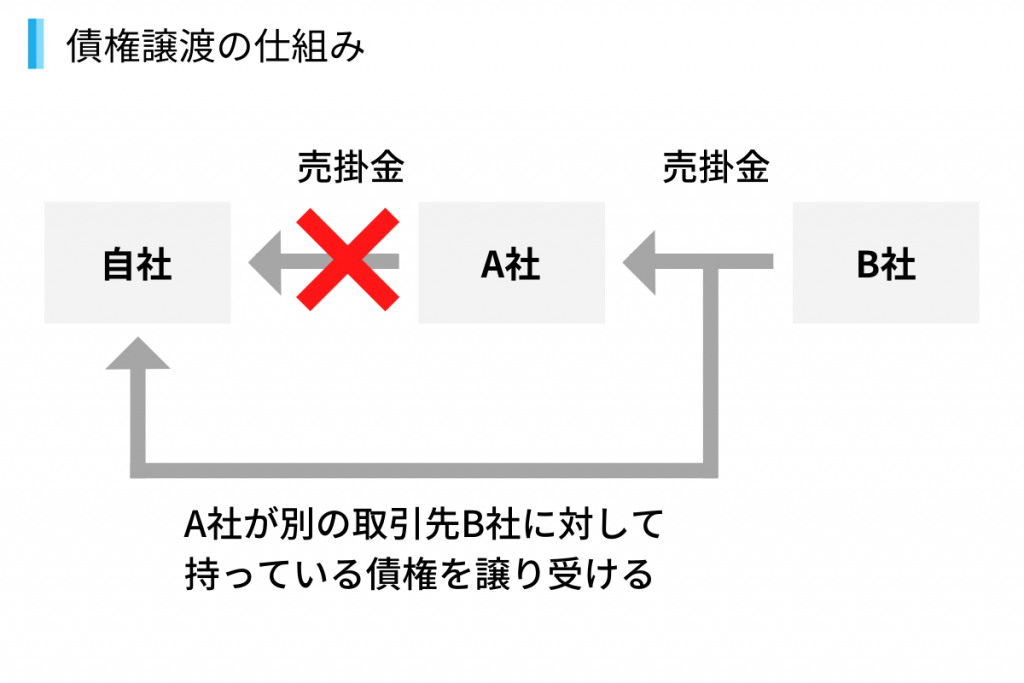

4 .債権譲渡を受ける

取引先が支払いに応じてくれない、回収する商品もない場合は、債権譲渡で回収する方法があります。債権譲渡とは、取引先が持っている債権を譲ってもらうことです。

未払いを発生させている取引先A社が、別の取引先B社への売掛金を持っている場合、その売掛金を自社に譲渡してもらうことで、未払金を回収できます。

債権譲渡の際にはB社に対して事情を説明し、A社ではなく、自社の口座に振込むように伝えましょう。債権譲渡を有効に活用することで、未払いを発生させている取引先に現金がない状態でも、売掛金を回収できます。

5. 訴訟を起こす

1〜4の方法で売掛金を回収できない場合には、訴訟の手続きを取りましょう。訴訟には「少額訴訟」と「通常訴訟」の2種類があります。請求する売掛金の額が60万円以下の場合、少額訴訟で対応でき、弁護士に依頼せずに裁判ができることに加え、1日で判決が出るなどのメリットがあります。

通常訴訟の際には、専門的な知識が必要になるため、弁護士に依頼するのが一般的です。少額訴訟と比べ、費用も期間もかかってしまうことから、訴訟に見合った成果が得られるかを慎重に考えましょう。

売掛金の未回収を防ぐ方法4選

売掛金は未回収が発生してしまうと、支払いの催促や会社全体の資金繰りの調整をしなければならず、多くの手間がかかってしまいます。会社の規模によっては他の業務に手が回らなくなることもあるでしょう。未回収の金額によっては会社の今後を左右する事態にもなりかねません。

つまり、売掛金は未回収が発生してから対応するのではなく、いかに未回収を防ぐかが大切になります。ここからは、売掛金の未回収を防ぐ4つの方法を解説します。

1. 相談できる弁護士を探しておく

売掛金について相談できる弁護士を探しておくことで、売掛金の回収にトラブルが生じた際にすぐに動けることに加え、弁護士による契約書チェックで、回収がしにくい内容での契約を回避できます。

常日頃からアドバイスをもらうことで、売掛金未回収を発生しにくい体制を整えられます。

2. 契約時には公正証書を作成する

公正証書とは、公証人が契約の当事者間に法律関係があると認めたうえで、公的に作成される書類です。公正証書は公証人に認められたうえで作成するため、証拠としての信頼性が高い特徴があります。また、公正証書の内容に強制執行を可能とする文言を入れることで、未払いがあった際に裁判をすることなく、財産を差し押さえられます。

取引先としては心理的圧力がかかり、支払いに応じざるを得なくなるでしょう。

3. 与信管理を怠らない

与信管理とは、企業の決算書や信用調査会社のデータをもとに「その企業と取引をして問題ないか」「いくらまでの取引なら大丈夫そうか」を考えることです。与信管理は取引を始めるタイミングだけでなく、定期的に見直しましょう。売掛金は「後払い」「ツケ」の制度であるため、互いの信用が大切です。複数回取引を重ね、問題ないようであれば与信枠を増やし、取引の規模を拡大させます。

逆に、取引をするなかで不信感があったり、業績不振の噂が耳に入ったりした場合には、与信枠を制限し取引を減らす必要があるでしょう。与信管理をしっかりと行うことで、売掛金未回収のリスクを軽減できます。

与信管理については「与信管理とは?未回収リスクを防ぐ効率的な運用や担当部署を解説」をご覧ください。

4. 決済(請求)代行サービスを利用する

決済代行サービスを利用することで、自社の業務を圧迫することなく、売掛金の未回収を防げます。代行会社によりますが、決済代行サービスでは下記の業務をアウトソーシングできます。

- 与信管理

- 請求書の発行・送付

- 入金管理

- 売掛金の回収(督促)

未回収時も売掛金を保証する代行会社を利用すれば、買い手企業の経営状況に左右されることなく取引ができます。例えば、請求代行サービス「NP掛け払い」を導入した場合、取引は下図のようになります。

実際に、クラウド勤怠管理サービス「ジョブカン勤怠管理」を提供する株式会社Donutsでは、NP掛け払いを導入したことで、未入金の督促や回収を含めた業務負荷を1/4まで削減しました。

社員の生産性や、キャッシュフローの安定化に悩んでいる方は決済代行サービスを入れることを検討してみるのも良いでしょう。

まとめ

売掛金の未回収が生じると、金融機関から融資を受けるための評価に影響が出たり、キャッシュフローの悪化により経営が苦しくなる可能性があります。回収は取引先との連絡が必要な分、時間がかかるため、「早く回収すること」より「そもそも未回収を発生させない対策」が重要です。

<未回収を発生させない4つの方法>

- 相談できる弁護士を探しておく

- 契約時には公正証書を作成する

- 与信管理を怠らない

- 決済代行サービスを利用する

最も強力な対策は「決済代行の利用」です。決済代行を利用すると、自社と取引先との間に決済代行会社が入って支払いを仲介するため、督促を自社でやる必要はなくなります。

手数料はかかるものの、督促に追われる社員をコア業務に集中させることができます。ノンコア業務に社員のリソースが取られている企業は、利用を検討してみるとよいでしょう。