2023年10月から開始するインボイス制度ですが、制度に対応するためには2023年3月31日までに税務署への登録申請が必要です。ただ、どのような方法で手続きをしたら良いのか、登録しないとどうなるのか、わからない方も多いのではないでしょうか。

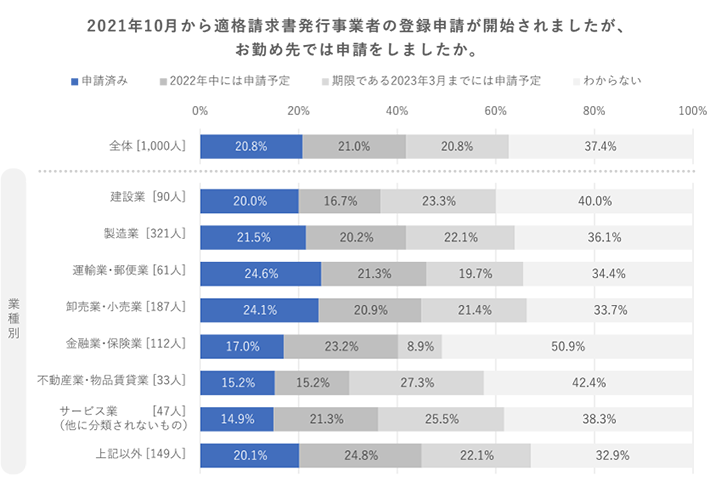

株式会社TKCが、年商50億円以上の企業に勤めている会社員や経営者などを対象に、「インボイス制度(適格請求書等保存方式)」の認知及び対応状況に関するアンケート調査(調査期間:2022年3月4日(金)~2022年3月13日)を実施したところ、「適格請求書発行事業者」の登録申請について、申請済みと回答したのは全体の20.8%に止まっていました。

引用:「インボイス制度(適格請求書等保存方式)」の認知及び対応状況に関するアンケート調査|株式会社TKC

インボイス制度に申請して登録していないと取引先が消費税を費用として負担しなければならず、今後の取り引きに影響がでてしまう場合があります。

そこで本記事では、インボイス制度の登録に必要な申請方法や流れをわかりやすく解説します。

記事で紹介するe-Taxを使えば申請から登録まで簡単に行えますので、インボイス制度の登録申請をスムーズに行いたい方や、不安に思われている方は是非ご覧ください。

企業間請求業務の負担にお悩みではありませんか?

請求書払いへの対応を始めるのは簡単なことではありません。

「運用が煩雑化している」「自社で対応できるか不安」といった悩みを持っている方は、請求代行の利用をご検討ください。

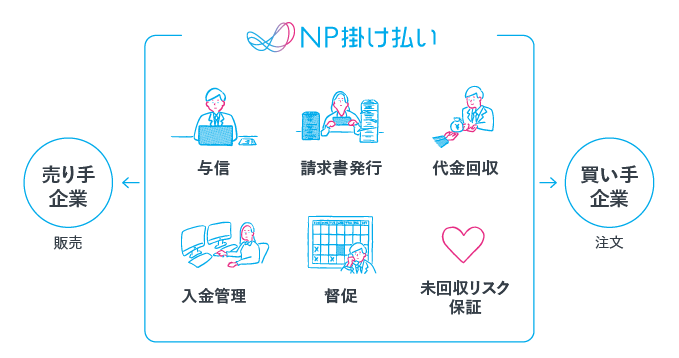

NP掛け払いを利用すれば、請求業務に悩まされることなく、売上拡大につながる業務に集中できます。

まずはお気軽に資料をご覧ください。

インボイス制度とは

まずはなぜインボイス制度に登録しなくてはならないのか、制度の内容と登録しなかった際に起こる問題点について解説していきます。すでに制度の概要を把握していて、先にインボイス制度の登録方法を見たい方は「インボイス制度の登録方法はe-Tax(電子)と紙の2パターン」からご覧ください。

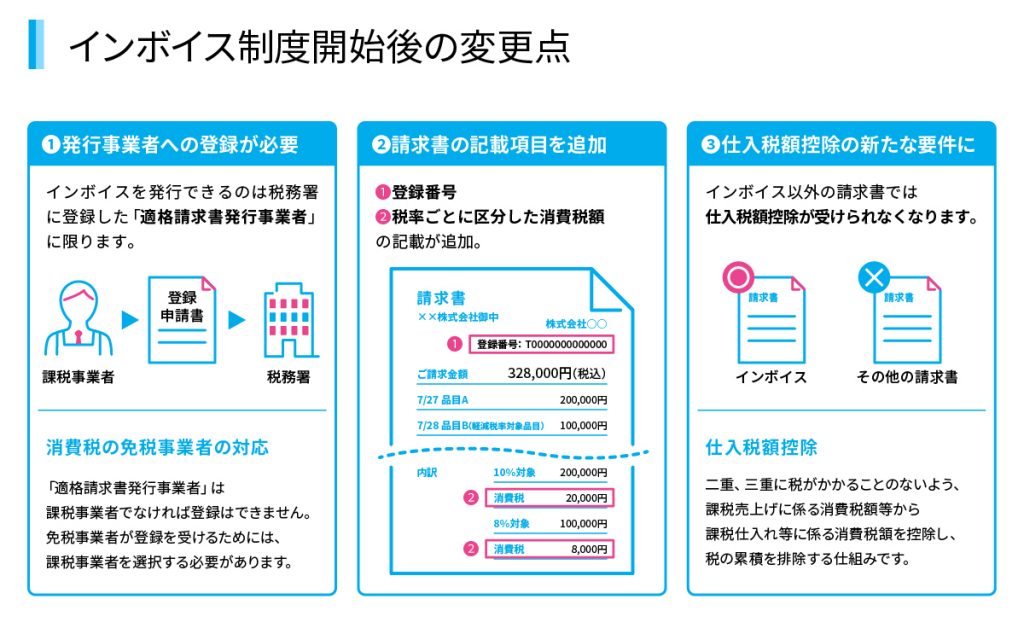

インボイス制度とは、請求書や領収書を発行する売り手が買い手に対して、正しい消費税額を伝える為の制度で、正式名称は「適格請求書保存方式」といいます。適格請求書保存方式に対応した請求書を発行するためには、国税庁へ適格請求書発行事業者の登録を行い、「登録番号」を記載する必要があります。

インボイス制度に対応した請求書に記載が必要な項目は以下の6つです。

- 発行事業者の氏名および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額および適用税率

- 税率ごとに区分した消費税額等

- 書類を受け取る事業者の氏名または名称

必要な項目が記載されていないと、インボイス制度に対応した請求書とはみなされません。

インボイス制度に対応していなくても、請求書を発行する売り手側に直接的なペナルティはありませんが、買い手に「消費税の計算で損をしてしまう(仕入額控除が受けられない)」「請求書の仕分けが煩雑になり、面倒」といった懸念を抱かれる可能性があります。

結果として、取引を断られたり、取引額が縮小されたりする可能性も考えられるため、インボイス制度への登録は早めに申請しておくとよいでしょう。

インボイス制度の登録に必要な申請期限はいつからいつまで?

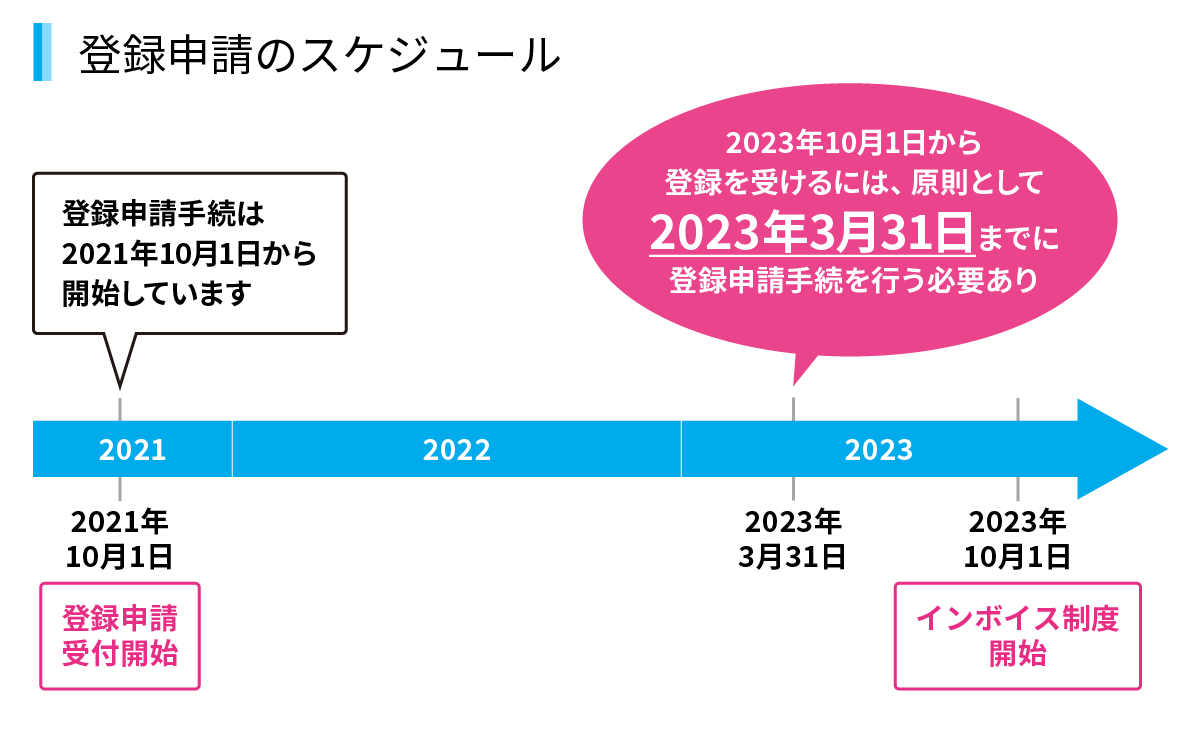

インボイス制度の開始は2023年10月からですが、登録はすでに開始されており、2023年3月31日までに申請書を提出していなければいけません。

もし2023年3月31日の期限までに申請が間に合わなかった場合は、2023年10月1日から開始するインボイス制度に対応した事業者になれず、登録番号を取得できない可能性があります。登録番号が無い場合、請求書を受け取った取引先が消費税の負担を強いられてしまうため、継続取引に支障が出てしまうリスクがあります。

2023年3月31日直前は税務署の混雑が予想されるため、遅くとも1か月前の2023年2月末までには申請を完了させておくと安心です。また次の章で解説する「e-Tax(電子)」と「郵送」では、申請から登録までにかかる時間が異なります。

登録番号をいつまでに受け取りたいのかも踏まえ、どちらの登録方法で申請をするのかも検討しましょう。

インボイス制度の登録方法はe-Tax(電子)と紙の2パターン

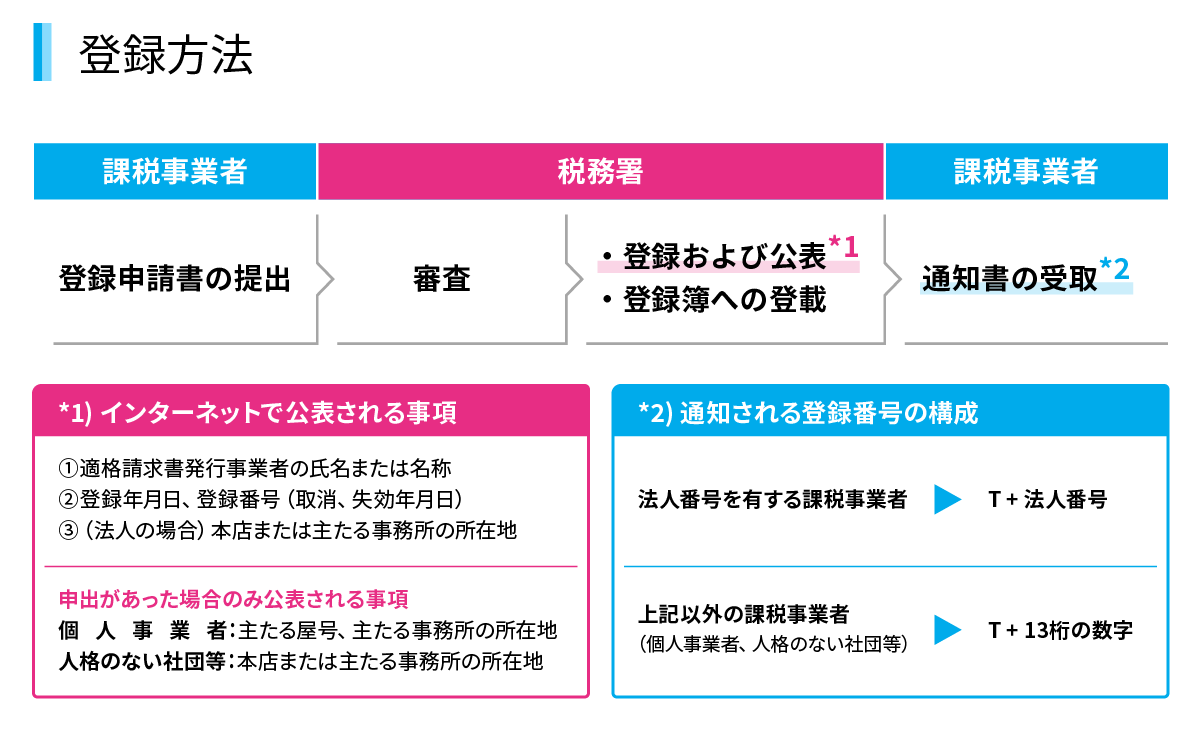

インボイス制度に対応していることを証明するためには登録番号が必要です。登録番号を取得するには、国税庁へ適格請求書発行事業者の登録が必要です。登録申請から通知を受け取るまでのステップは以下4つです。

- 登録申請書を税務署へ提出

- 税務署は登録申請書を元に審査

- 税務署は登録簿へ番号の登録および事業者情報の公表

- 税務署より登録番号が記載されている通知書を受け取る

1. の登録申請書を税務署に提出する方法は「e-Tax(電子)」と「紙」による2つのパターンがあり、本章ではそれぞれの申請・登録方法を解説します。

e-Tax(電子)によるインターネットで登録する方法

インボイス制度の登録申請をe-Taxで行えば、申請から登録番号の受け取りまでインターネット上で完結できます。わざわざ紙に印刷して郵送する手間も無く、税務署側の審査時間も約2週間と短期間で登録が完了できます。

e-Tax(WEB版)にて登録申請する場合の手順は以下の通りです。

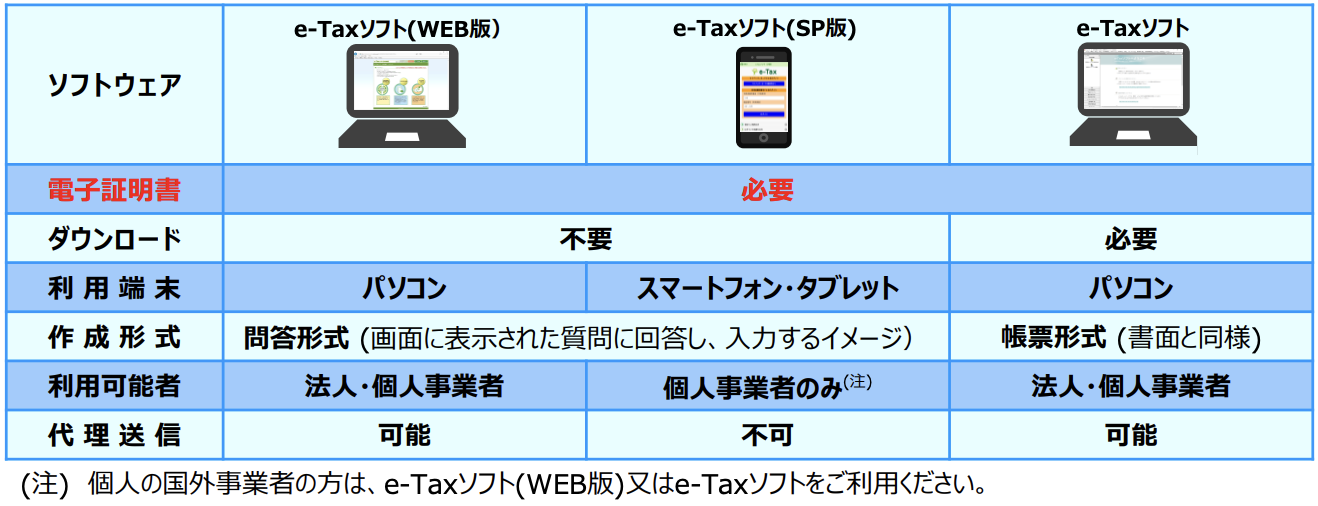

e-Taxの登録申請には、WEB版、スマートフォンなどのSP版、ソフトのダウンロードが必要なパターンの3つがあります。e-Tax(WEB)版を例に、解説します。

引用:適格請求書発行事業者の登録申請データ作成マニュアル|国税庁

1. e-Taxのサービスサイトへログイン&申請ページへ

インボイス特設サイトの「申請手続」を選択。申請手続き画面のe-Tax(WEB)版に移動すると、ログインページが表示されます。e-Taxにログインするための「マイナンバーカード」または「利用者識別番号」が必要です。

e-Taxを利用したことが無い場合には、e-Taxが利用できるように事前に準備しておきましょう。

2. フォームに沿って申請データを作成

画面に表示された質問に回答して、申請書の作成を進めます。基本的には質問内容に沿って選択・入力を行い進めればOKですが、もし選択に迷うことがあれば国税庁が公表している「作成マニュアル」を参考に進めてください。

入力が完了したら帳票イメージで確認、問題なければ電子署名に進みます。

3. 電子署名を送付、申請が完了

電子署名を付与するためにマイナンバーカード等の媒体を選択して、処理が完了すれば税務署への送信が可能になります。送信が完了すれば即時に申請が完了です。

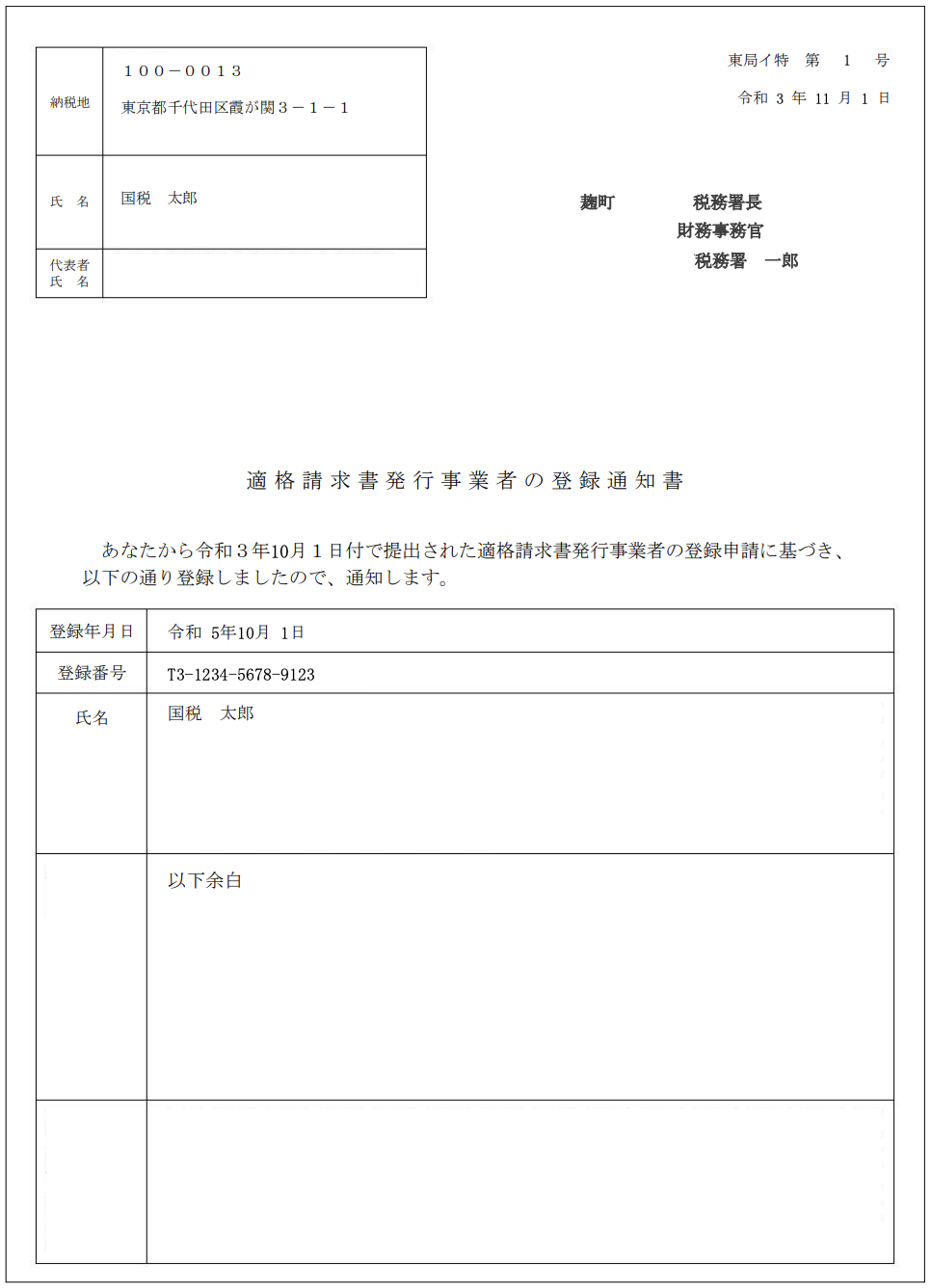

4. 登録通知データの受け取りを(登録および公表)

申請手続きが終わると、税務署から登録通知書データが送られてきます。通知書の中に登録番号としてT+13ケタの番号が記載されていますので、その番号がインボイス制度の登録番号です。

引用:適格請求書発行事業者の登録申請データ作成マニュアル|国税庁

e-Taxでの申請から、登録通知書の受け取りまでは約2週間程かかります。登録通知データはeTaxソフト(WEB版)等にログイン、「送信結果・お知らせ」の「通知書等一覧」からご確認ください。

e-Taxソフト(WEB版)について | 【e-Tax】国税電子申告・納税システム(イータックス)

紙に印刷して郵送で申請する方法

郵送で申請する場合は、以下の手順で申請をします。

1. 申請書を取得、申請書の記入

郵送する場合は、国税庁のホームページより申請書をダウンロードして印刷します。または最寄りの税務署に申請書があるか確認のうえ、税務署で申請書を入手しましょう。

記入例については国税庁が公表している「適格請求書発行事業者の登録申請書」を参考にしてみてください。

2. 管轄地域の「インボイス登録センター」へ郵送

申請書に記入が終わったら、管轄地域の「インボイス登録センター」へ郵送します。

郵送する際は、書類の封入漏れがないように注意してください。

3. 登録番号が記載された通知書の受け取り

郵送の場合、登録通知書の受け取りまでには約1か月程かかります。もし1か月過ぎても届かない場合は、インボイス登録センターより問い合わせてください。

インボイス制度の登録で注意する点

インボイス制度は、一度登録してしまえば更新作業等の必要はありませんが、手続きにおいて注意すべき点が3つあります。

記入漏れや記載ミスが無いようにする

郵送により紙に印刷して申請する際には、記入ミス、記入漏れに注意が必要です。もし提出後に不備が見つかると、書類が返送されてしまい修正した書類を再提出する必要があります。そうなると、手間と登録までに時間がかかってしまうので、郵送前に必ずセルフチェックをしましょう。

なお、郵送ではなくe-Taxで申請手続きをすれば、オンライン上での質問形式による入力項目の確認や、漏れがあった場合に指摘をしてくれる機能があるため便利です。

登録を取り消す場合は申請のタイミングを確認する

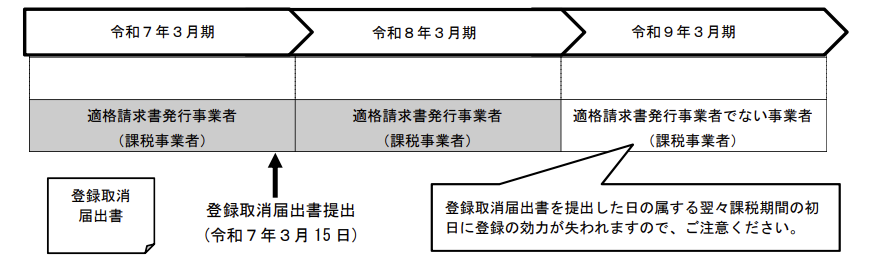

インボイス制度の登録を取り消すには、税務署へ「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出することにより、取り消しができますが申請のタイミングに注意が必要です。

取り消しは原則、取り消しの届出書を提出した日の翌課税期間の初日からインボイス制度の効力が失われます。ただし、課税期間の末日から30日前までに届出書を提出しないと、インボイス制度の効力が失われるのは、翌々の課税期間からとなります。

引用:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A|国税庁

上の図の通り、例えば3月決算の会社が2025年(令和7年)4月から取り消しを行いたい場合は、2025年(令和7年)の3月1日までに取り消しの申請が必要になります。もし3月1日を過ぎてしまった場合、取り消しは2026年(令和8年)の4月以降になります。

もし何かの事情でインボイス制度の登録を取り消したい場合は、取り消し申請書の提出タイミングに注意しましょう。

登録後は取引先へ通知する

e-Taxまたは紙による登録申請が終わり、登録番号が発行されたら各取引先へ番号を案内すると良いでしょう。

案内は取引先へ発行する請求書への記載でも問題ありませんが、取引先によっては制度が開始する前に、請求書の管理マスターなどにインボイス制度に登録している取引先と、登録していない取引先を1件ずつ整理・登録している場合があり、あらかじめ通知してあげることで作業の負担が減る場合があります。

また、書面やメール等でしっかりと案内することで、担当者や会社間で認識のずれが無くなりコミュニケーションがスムーズになるでしょう。

インボイス制度・電子帳簿保存法に対応し、企業間取引を効率化するなら「NP掛け払い」

「今も請求業務の負担に悩んでいるのに、インボイス制度への対応を進めるのが難しい」という方は、企業間後払い決済サービス「NP掛け払い」の利用をご検討ください。

NP掛け払いを利用すれば、請求書発行はもちろん、与信や督促、入金管理など煩雑な請求業務をすべて丸投げできます。インボイスの必須項目を満たした請求書の発行も可能*なので、請求書の仕様変更やインボイスの写しの保存といった手間もありません。

*2023年1月現在開発中

導入いただいた企業の中には、月数十時間の業務削減に成功した事例や、請求業務の95%以上を削減できた事例もあります。請求業務からの解放は、営業やマーケティングなどのコア業務に集中できる組織の実現にもつながります。

さらに、与信通過率は99%*、審査結果は最短即時に通知。取引のスピード化や顧客満足度の向上も期待できるので、請求業務の効率化だけではなく、事業成長の加速にも貢献します。

インボイス制度の申請・登録は余裕をもって対応しましょう

インボイス制度は申請期限である2023年3月31日までに税務署へ申請しておかないと、登録番号が発行されずに取引先が税金を負担しなければいけなくなり取り引きができなくなるリスクがあります。

申請方法にはe-Taxと申請書を紙に印刷して提出する2種類の方法があり、e-Taxの方が楽に手間なく申請できますが、自社の状況や環境に合わせて申請しやすい方で申請してみてください。

期限ギリギリになると気持ちが焦ってしまい、ミスが多く発生してしまう可能性が高くなるので、申請登録は余裕をもって対応しましょう。